近期各大美股科技巨頭,像Facebook、穀歌、蘋果、亞馬遜及 Shopify等等,相繼公佈2021年三季度業績,那麼前三季度這些科技巨頭表現怎樣呢?我們對它們的財報表現進行簡單匯總,並將持續關注以下影響全球互聯網行業的重點趨勢。

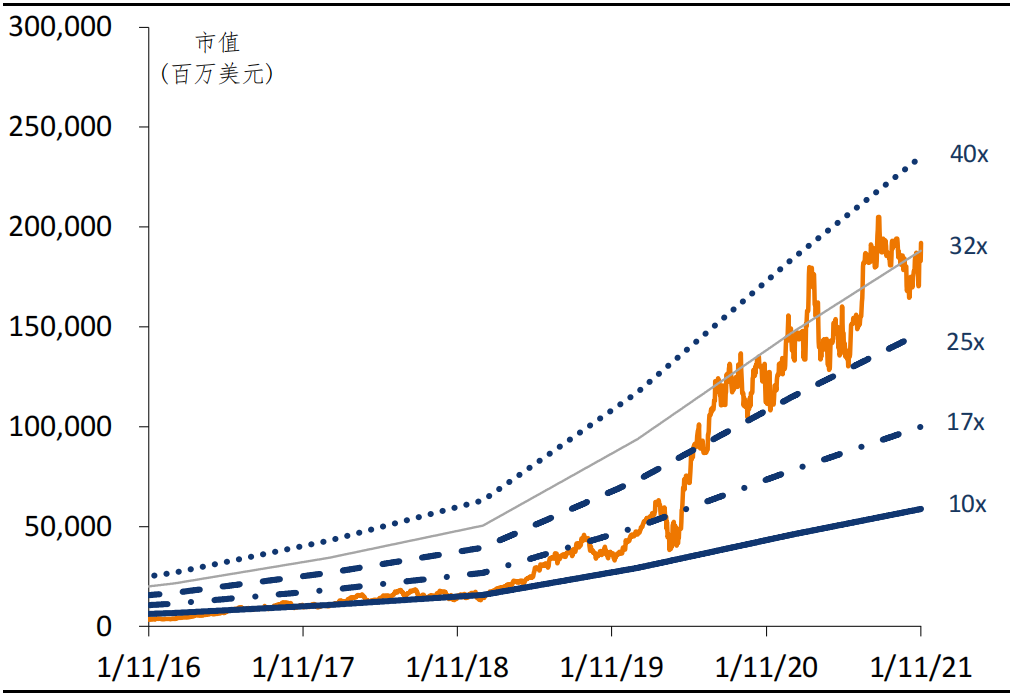

圖:美股主要科技巨頭財務數據與估值情況

互聯網廣告巨頭主要營收受到蘋果ATT新政及宏觀經濟不同程度影響。

蘋果於2021年4月27日正式發佈iOS 14.5,要求開發者上架App中必須使用ATT (App TrackingTransparency)框架以保證用戶隱私保護,用戶進入App後需要手動選擇是否同意App追蹤用戶數據及行為。在全新的ATT政策下,廣告平臺對目標用戶精准定位及廣告投放效率的測算能力受到顯著影響。由於消費者端採用iOS14有一定滯後,2021年三季度,ATT新政影響在全球互聯網廣告行業的各個玩家的財報中首次充分體現:

以分發精准推薦廣告為主的社交平臺Snap(SNAP.US)及Facebook(FB.US)均在各自財報中指出,數字廣告的定位能力及衡量廣告ROI能力受到ATT政策的顯著影響,同時全球宏觀經濟影響導致廣告主預算縮減,影響本季度廣告業務表現;

以搜索廣告為主、擁有安卓系統的穀歌(GOOG.US),搜索業務收入增長超預期,管理層認為ATT政策對YouTube的廣告收入產生了溫和的影響;

服務大型品牌廣告主及服務、數字商品廣告為主的Twitter(TWTR.US)表示,本季度其廣告需求並未受到全區供應鏈危機影響,且大型品牌廣告主營銷支出較穩定。

缺芯陰霾未散,影響全球科技設備供應鏈。

持續近一年的全球缺芯危機仍未能得到緩解。根據美國投資機構Susquehanna Financial Group的數據顯示,截至2021年10月,全球晶片訂單平均交付時間由夏季的19周進一步惡化至22周;對於電源管理組件、用於汽車的微控制器等更加稀缺的晶片交付週期將更長。

2021年第三季度各晶片廠商、電子元件、消費電子及汽車等廠商在財報中均表達對缺芯危機的擔憂。臺積電管理層預計直至2022年產能供應仍將十分緊張;英特爾整體營收不及預期,晶片短缺影響電腦發貨量;管理層預計缺芯問題將持續至 2023年;而蘋果管理層表示2021年第四季度供應鏈短缺將影響超過60億美元產品供應,主要由於晶片短缺。

下麵分別講講幾家科技巨頭的情況。

1 Meta/Facebook(FB.US)

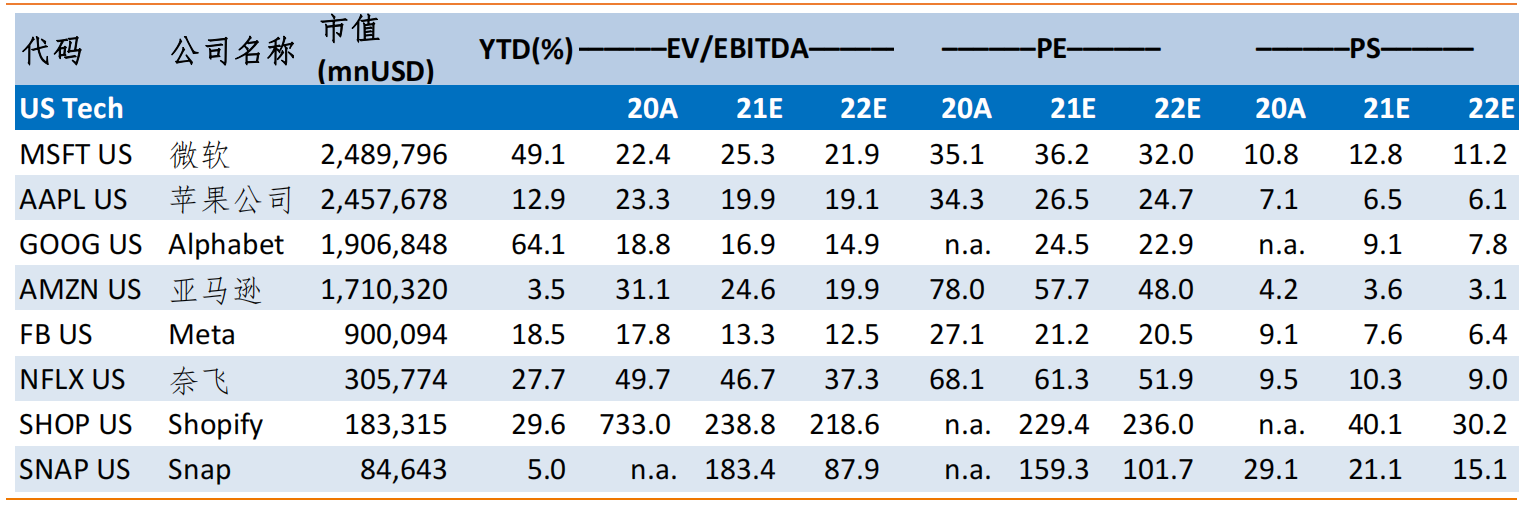

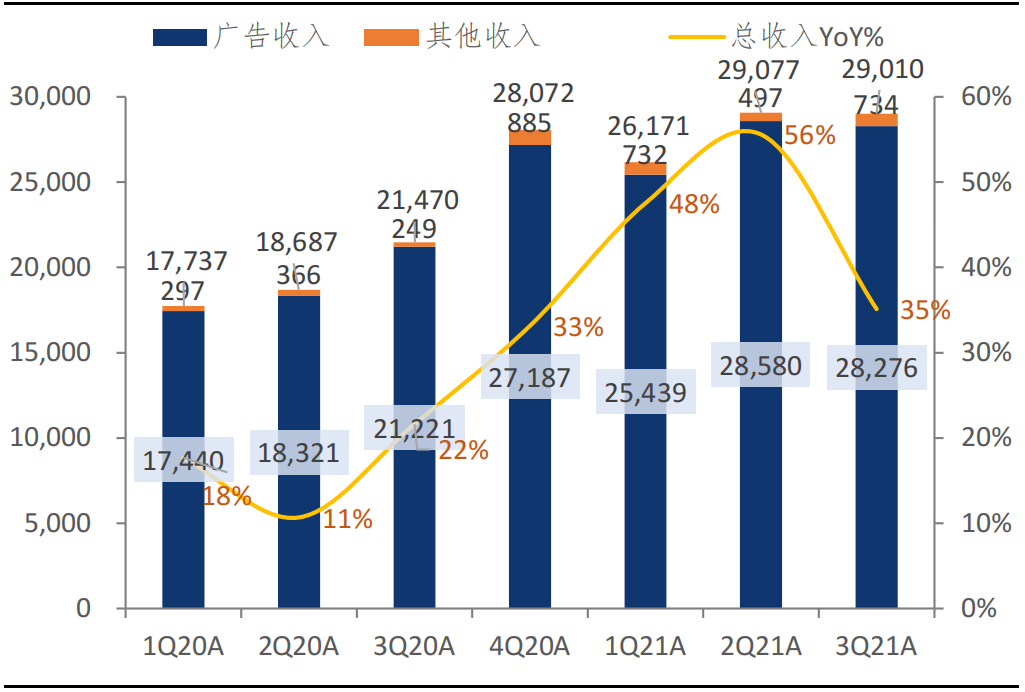

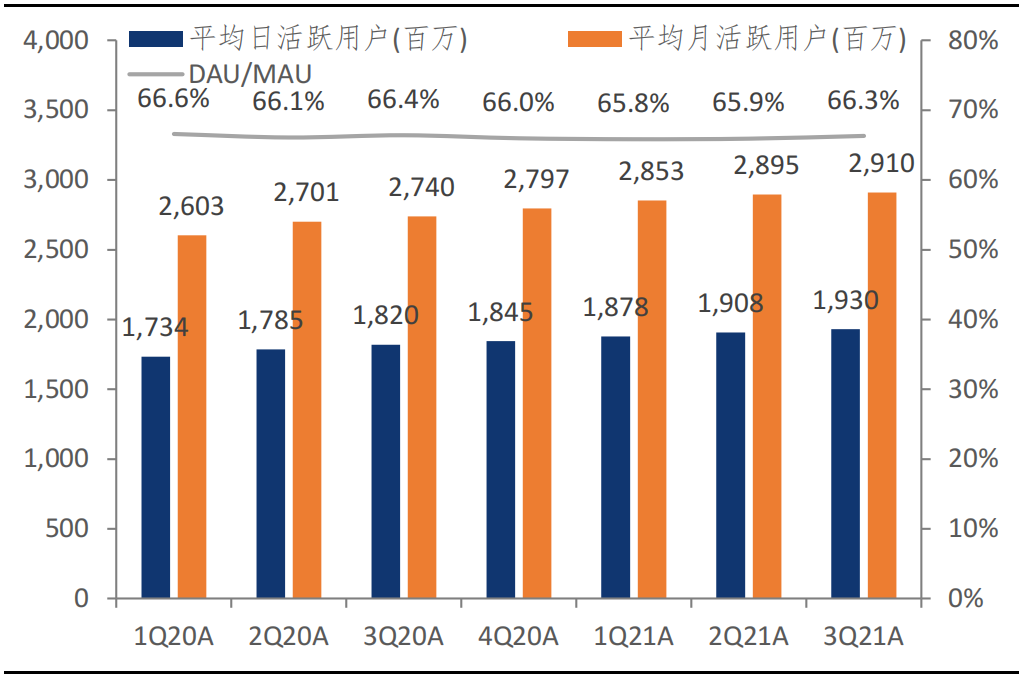

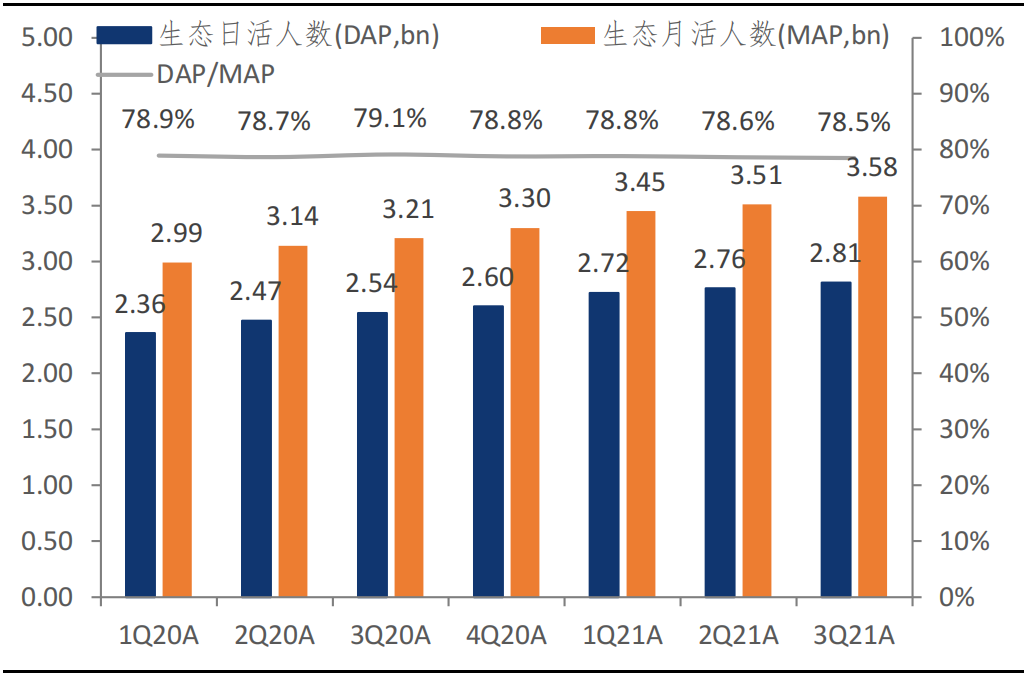

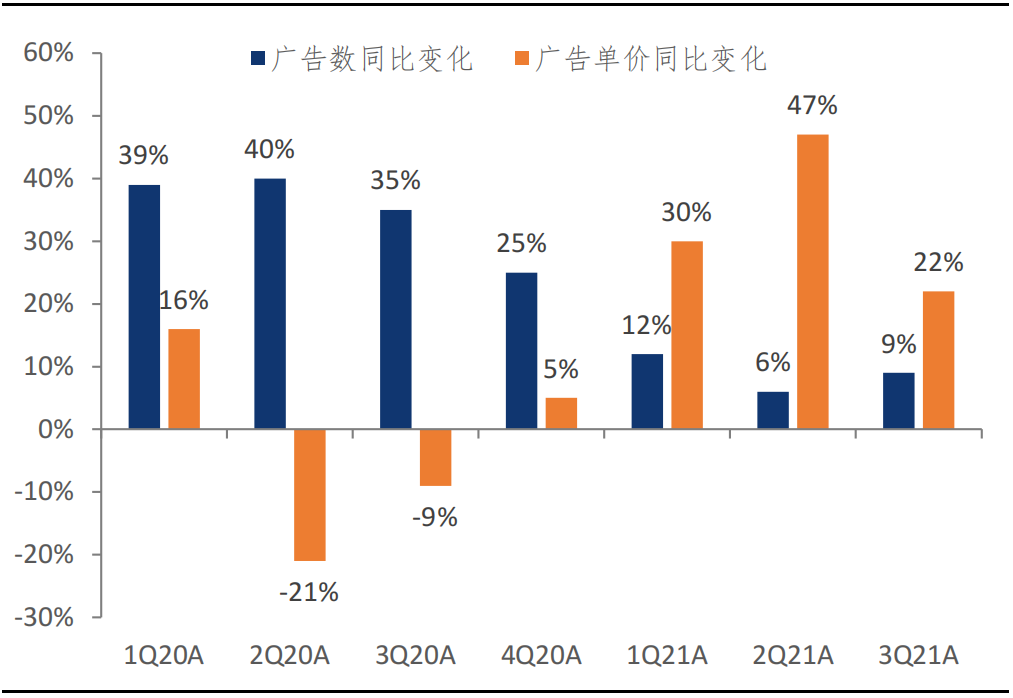

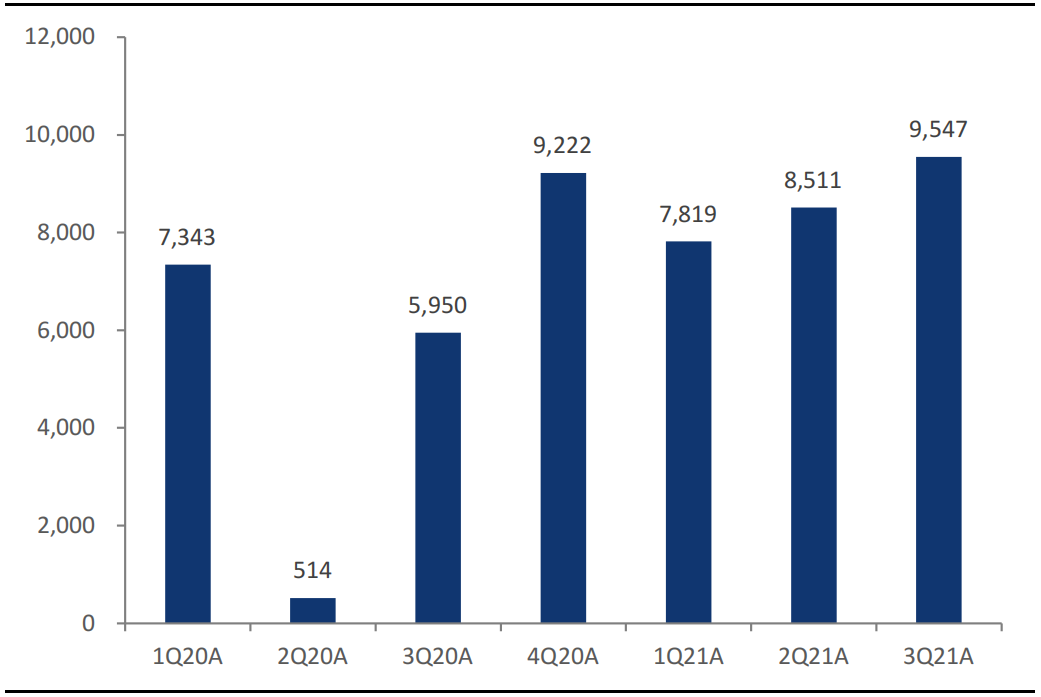

Facebook收增速不及市場預期,轉型期多方面承壓。Facebook發佈2021年第三季度財報,期內實現收入290.1億美元(同比+35.1%,環比-0.2%),低於市場預期 2.0%。其中,廣告收入錄得營282.8億美元(同比+33.2%,環比-1.1%),貢獻總收入的97.5%;以Oculus等硬體收入為主的其他收入錄得7.3億美元(同比+194.8%,環比+47.7%),主要受到 Quest 2銷售的強勁驅動。第三季度公司淨利潤約92億美元(同比+17.2%,環比-11.5%),淨利潤率錄得31.7%(同比-4.9 個百分點)。期內 Facebook 全球日活躍用戶同比增長6%至19.3億人,占同期月活躍用戶的約 66%。

圖:Facebook收入(百萬美元)及增長

圖:Facebook盈利能力指標追蹤

圖:Facebook 活躍用戶數(十億人)及用戶活躍度

圖:App 家族生態活躍用戶數(十億人)及用戶活躍度

圖:Facebook整體廣告數量及廣告單價同比變化(%)

圖:Facebook季度自由現金流(百萬美元)

管理層認為公司業務目前面臨的最大阻力,是由2021年二季度開始的蘋果iOS14(即ATT 政策)影響公司廣告定位精准度及效果的衡量能力,公司計畫在今年解決一般效果衡量問題,並將在2022年持續致力於重建客戶目標定位及系統優化,增強用戶隱私保護的技術。

改名“Meta”,All in元宇宙。2021年6月,Facebook創始人紮克伯格提出Facebook將在未來5年內成為一家元宇宙公司。同年10月28日,Facebook將改名為“Meta”,自2021年12月1日期以“MVRS”為股票代碼。由2021年第四季度起,Meta財報將採用App 家族(Family of Apps 或 FoA)及Facebook現實實驗室(Facebook Reality Labs,或 FRL)兩個業務分部進行業務彙報,App家族將包括Facebook、Instagram、Messenger及WhatsApp及其他服務收入,現實實驗室分部主要包括AR/VR相關軟硬體及內容收入。管理層在業績會議中表示,公司對元宇宙部門及現實實驗室的投資將使公司2021財年整體運營利潤減少約100億美元,該類投資或將未來數年持續增大。

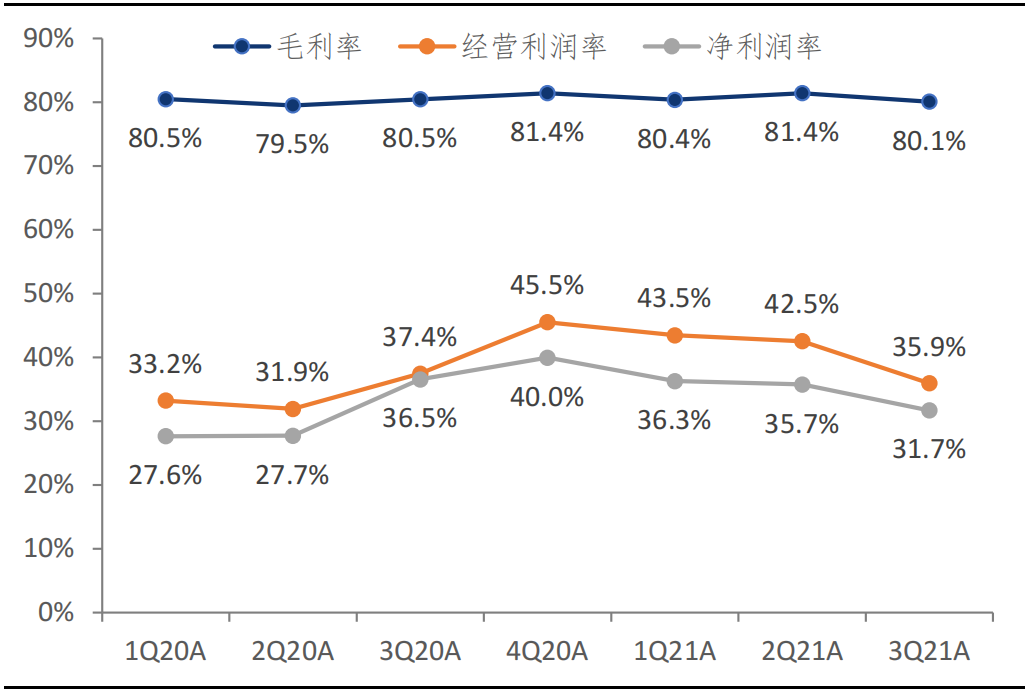

圖:Facebook (FB.US)未來12個月P/E估值通道

2 Alphabet(GOOGL.US/GOOG.US)

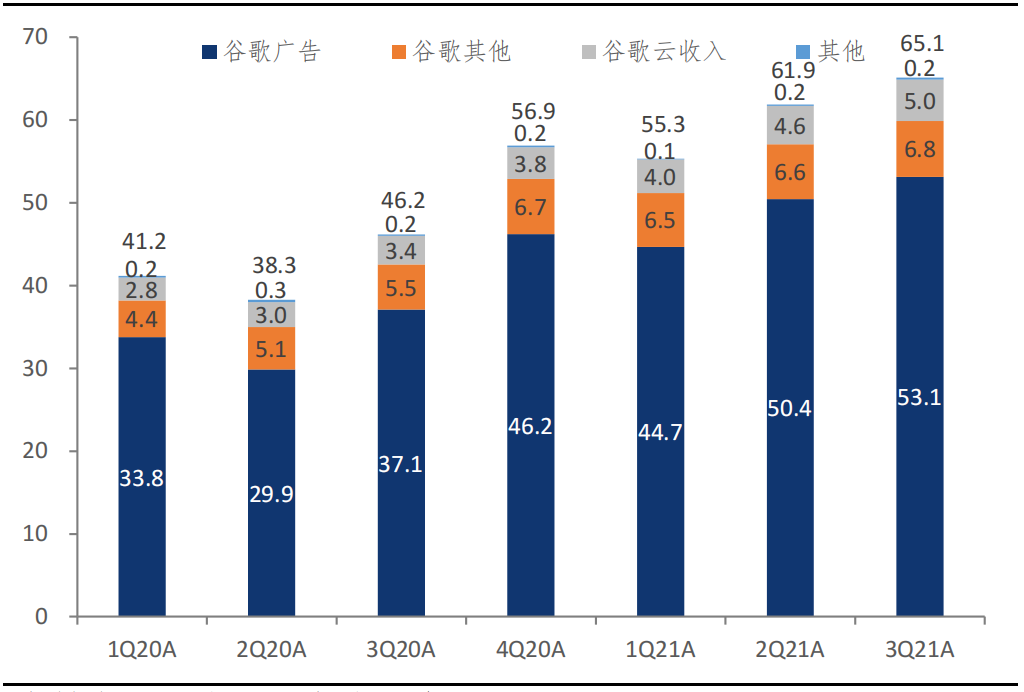

品牌廣告線上化驅動廣告業務穩健增長。Alphabet 發佈2021年三季度財報,期內錄得總

收入651.2億美元(同比+41.0%,環比+5.2%),超過市場預期2.7%。三季度穀歌運營利潤

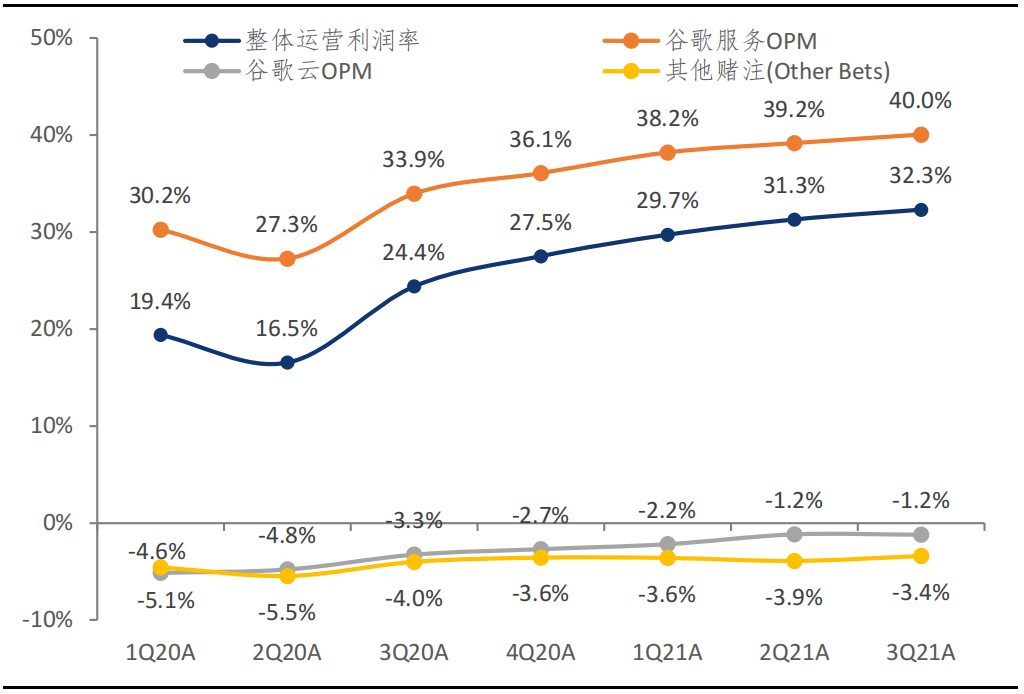

錄得210.3億美元(同比+87.6%,環比+8.6%),運營利潤率同比上升8個百分點至32.3%。

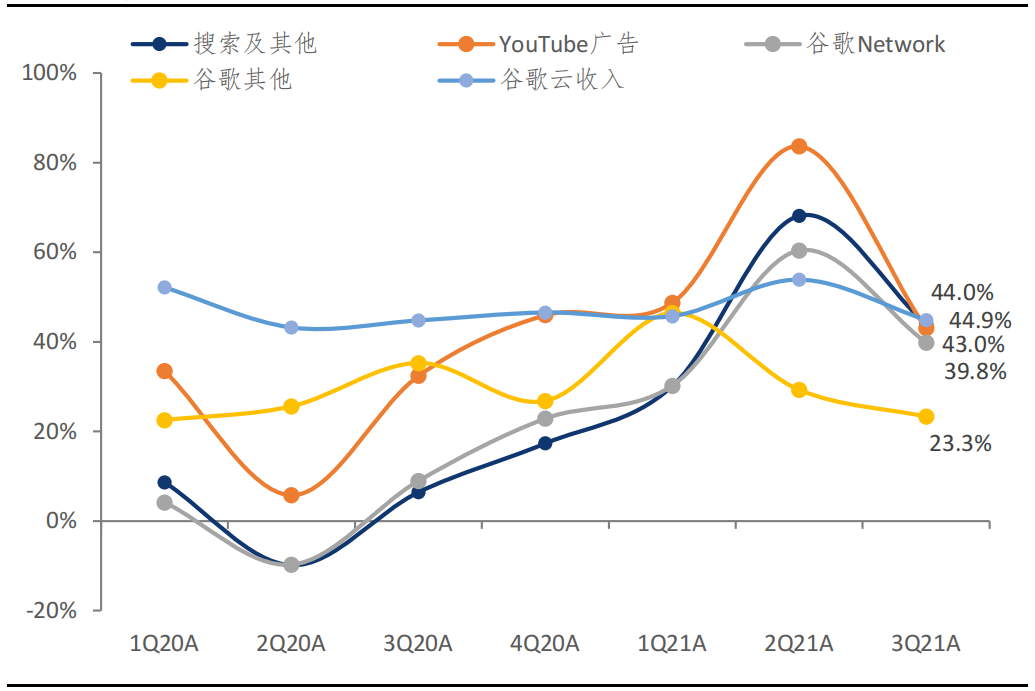

受到疫情以來的行銷線上化趨勢及全球經濟重開預期影響,品牌廣告主加大線上廣告力度,穀歌廣告所有業務分部(包括搜索及其他、YouTube 廣告、穀歌 Network)在2021年三季度收入增速均達到40%左右。其中,搜索業務收入約379.3億美元,超過市場預期約3%;YouTube廣告業務收入72.1億美元,低於預期2.6%,部分受到蘋果ATT新政策影響。

圖:Alphabet 按業務分部收入(十億美元)

圖:Alphabet 按業務分部收入增速(%)

圖:Alphabet 按業務分部運營利潤(虧損)率(%)

圖:Alphabet 按費用性質成本占收入比例(%)

圖:Alphabet 盈利能力指標追蹤

圖:Alphabet 季度自由現金流(百萬美元)

雲業務維持強勁增速,運營虧損進一步縮窄。本季度穀歌雲業務(穀歌雲平臺GCP及Google Workspace)收入錄得49.9億美元(同比+44.9%,環比+7.8%),略低於市場預期1%,同比增速相較於1Q21A及2Q21A的45.7%及53.9%略有放緩。穀歌雲服務業務本季度運營虧損為6.4億美元,同比縮窄46.7%,遠低於預期的9.4億美元虧損,運營虧損率亦持續收窄;今年前三季度雲業務運營虧損合計22.1億美元,而去年全年雲業務運營虧損超過56億美元。

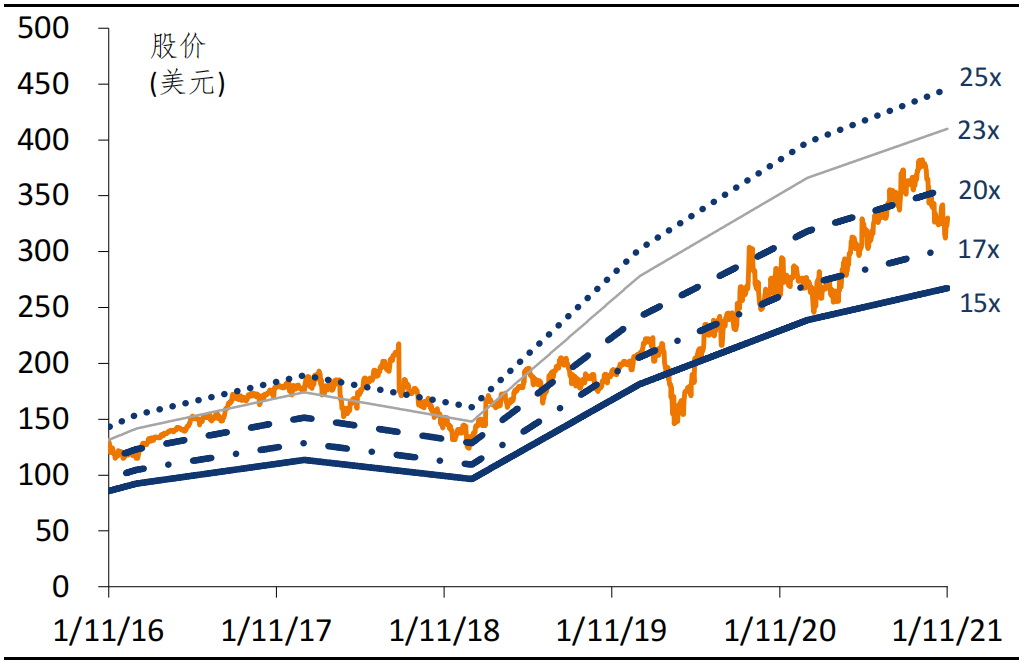

圖: Alphabet(GOOG.US)未來12個月P/E估值通道

3 Apple(AAPL.US)

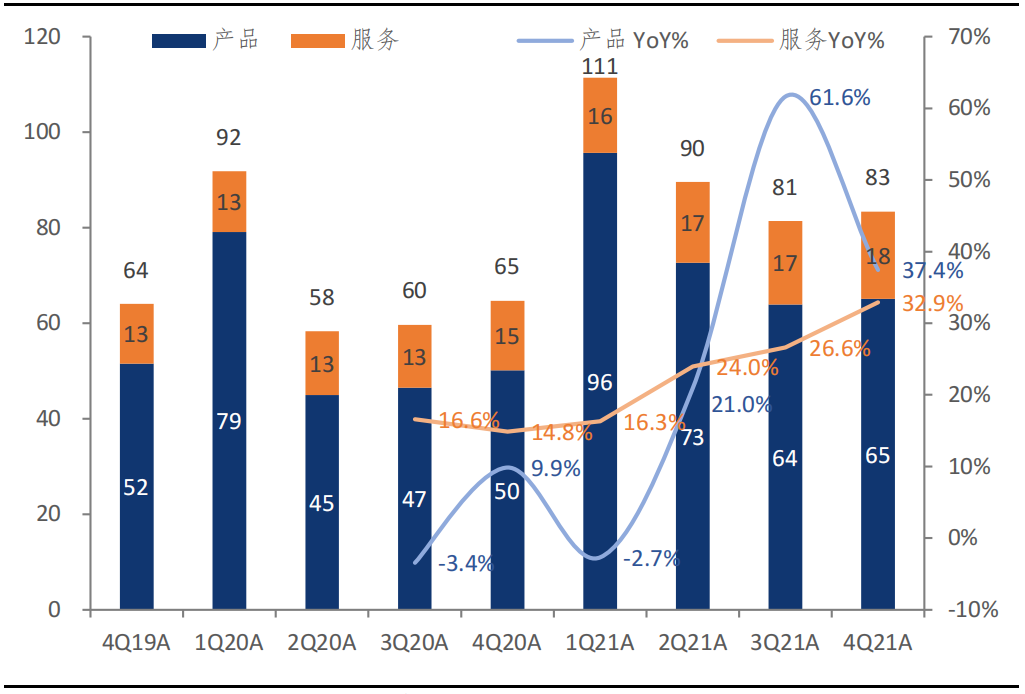

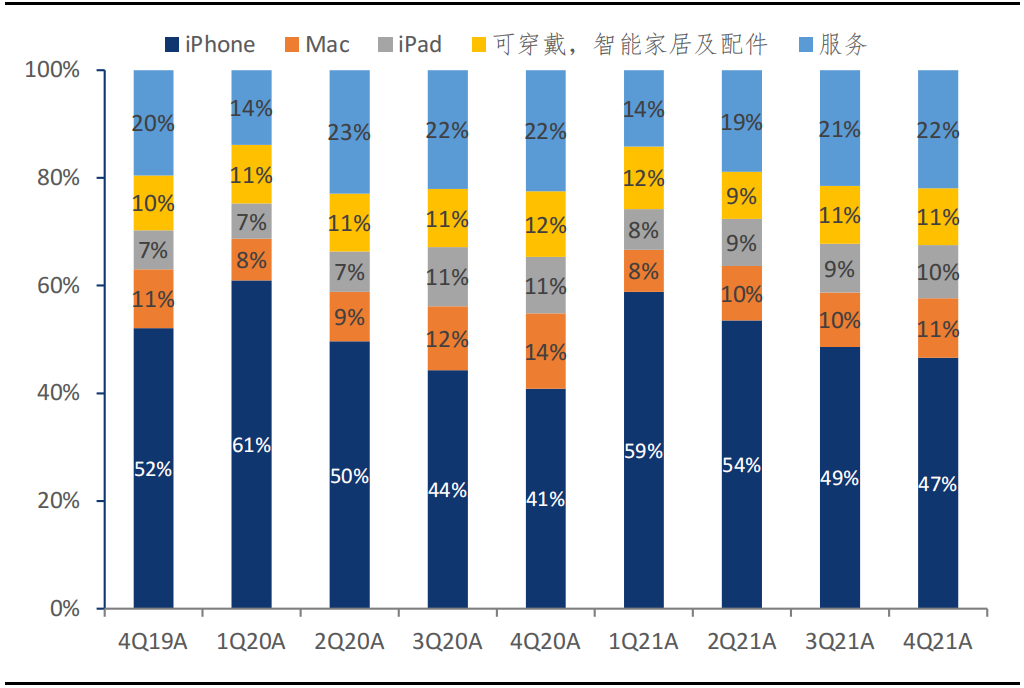

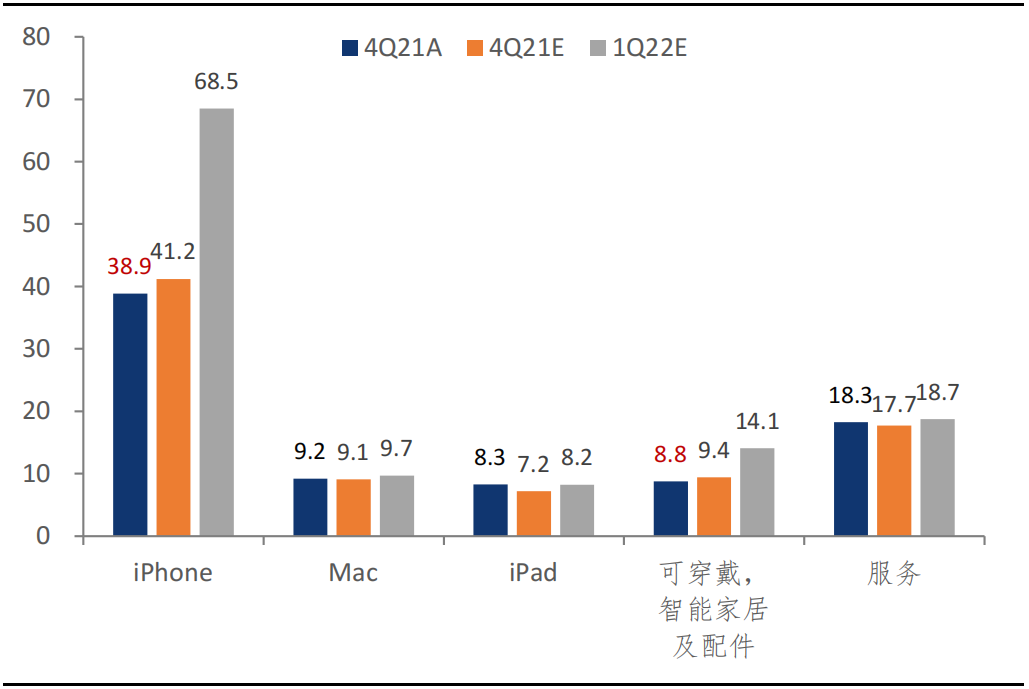

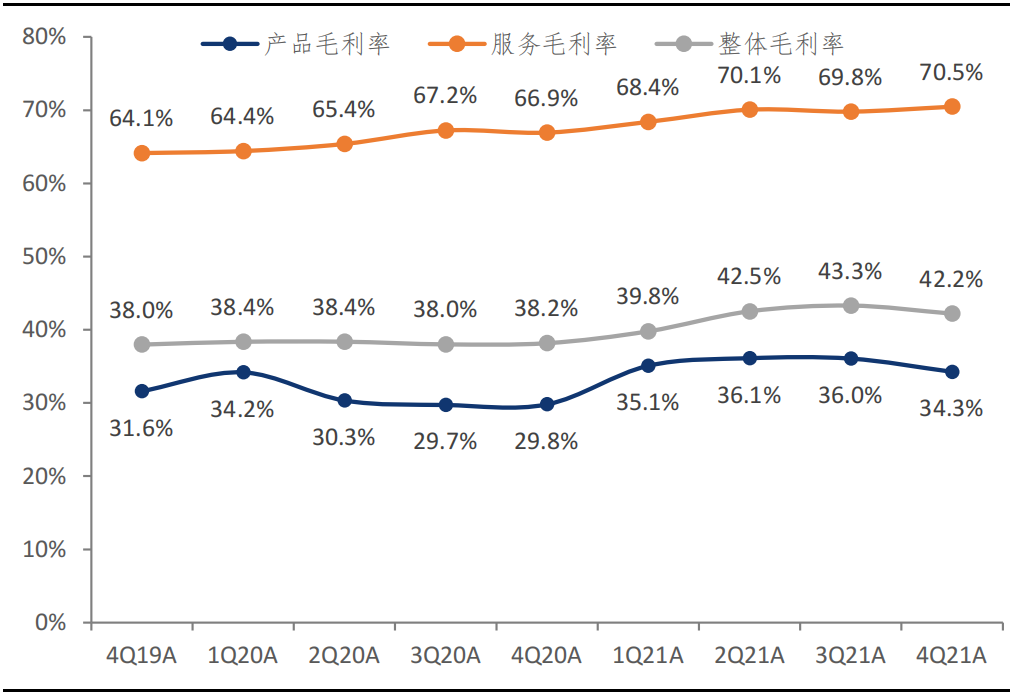

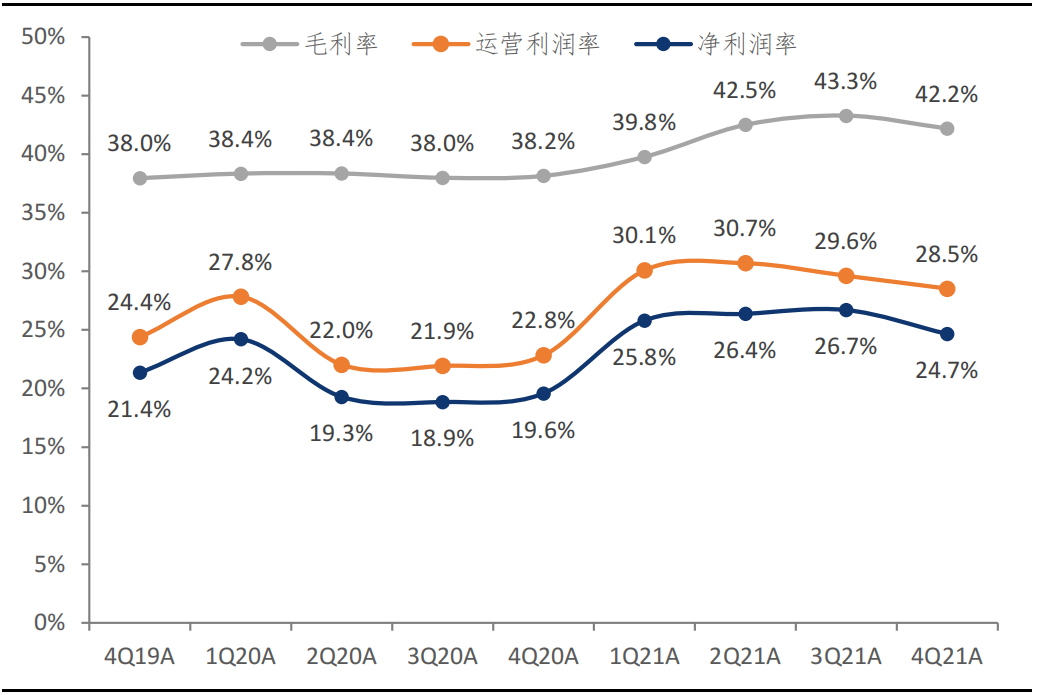

2018年以來首次季度收入不及預期。蘋果公佈截至 2021年9月25日止第四財季業績報告,其內總收入錄得 883.6 億美元(同比+28.8%,環比+2.4%),低於市場預期1.7%。其中,服務收入182.8億美金(同比+25.6%,環比+4.5%),高於預期 3.6%;iPhone銷售額約388.7億美元,低於預期6.4%;Mac 銷售額約91.8億美元,低於預期 0.5%;iPad 銷售額約82.5億美元,超預期14.1%;可穿戴設備及其他產品收入約 87.9 億美元,低於預期5.8%。蘋果第四財季淨利潤錄得205.5億美元(同比+62.2%,環比-5.5%),略高於預期 1.8%。

圖:Apple 近兩年產品及服務收入(十億美元)及同比增速(%)

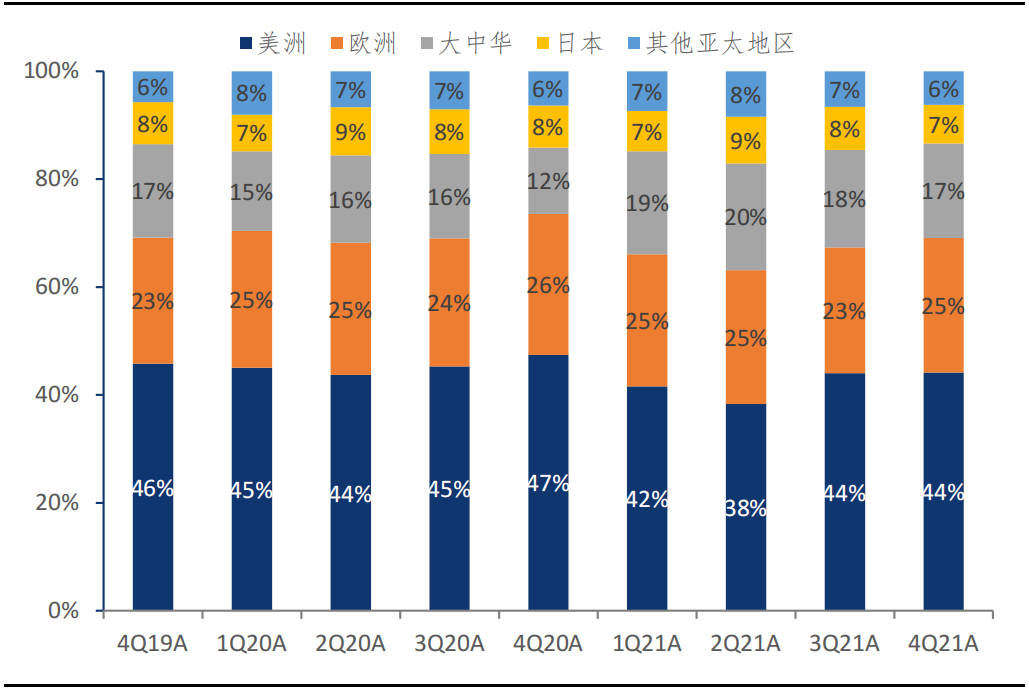

圖:Apple近兩年按地區收入來源分佈

圖:Apple近兩年按產品類型收入分佈

圖:Apple 4Q21A各項產品實際及4Q21E、1Q22E預期收入(十億美元)對比

圖:Apple近兩年整體及按分部毛利率(%)趨勢

圖:Apple盈利能力指標追蹤

供應鏈限制影響超預期且將持續,服務業務增長強勁超公司預期。管理層表示,在疫情下東南亞製造業中斷及晶片等核心部件供應造成影響超過公司預期,限制了公司本季度約60億美元的產品供應(包括 iPhone、iPad 及 Mac),但各項產品需求好於預期。管理層認為疫情造成的製造業中斷已於10月開始看到緩解,而晶片短缺難以預測何時結束。

2021年第四季度(即公司1Q22)為每年銷售高峰期,供應鏈將持續受到“缺芯”影響,預計整體對產品供應的影響將超過2021年第三季度(即公司4Q21A)的60億美元。公司付費訂閱服務等服務業務持續強勁增長,目前生態內所有服務的付費訂閱量超過7.45億個,一年內淨增超過 1.6 億個。

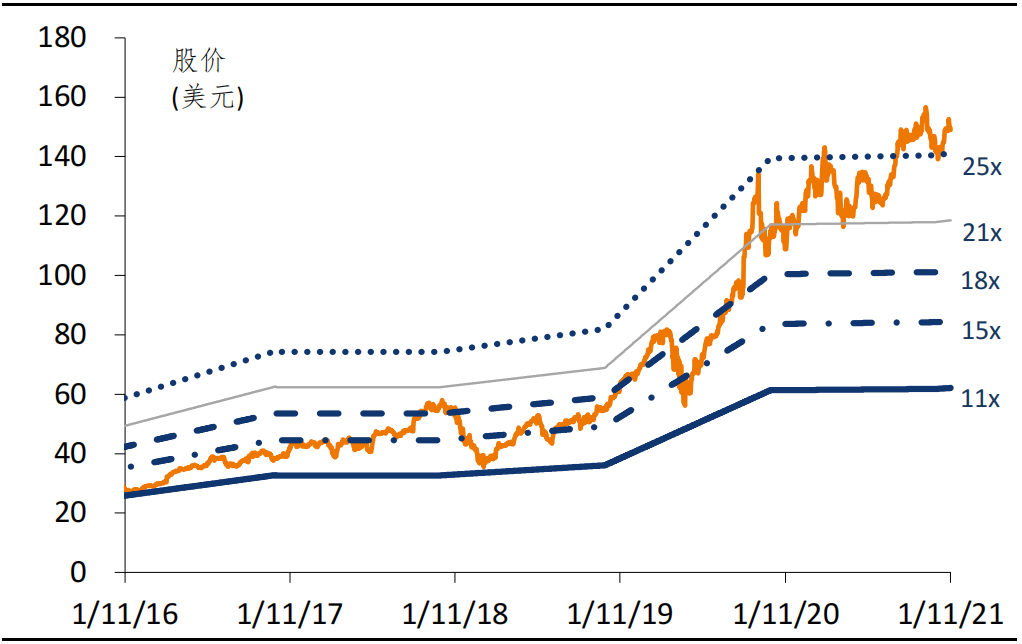

圖: Apple(AAPL.US)未來12個月P/E估值通道

4 Amazon(AMZN.US)

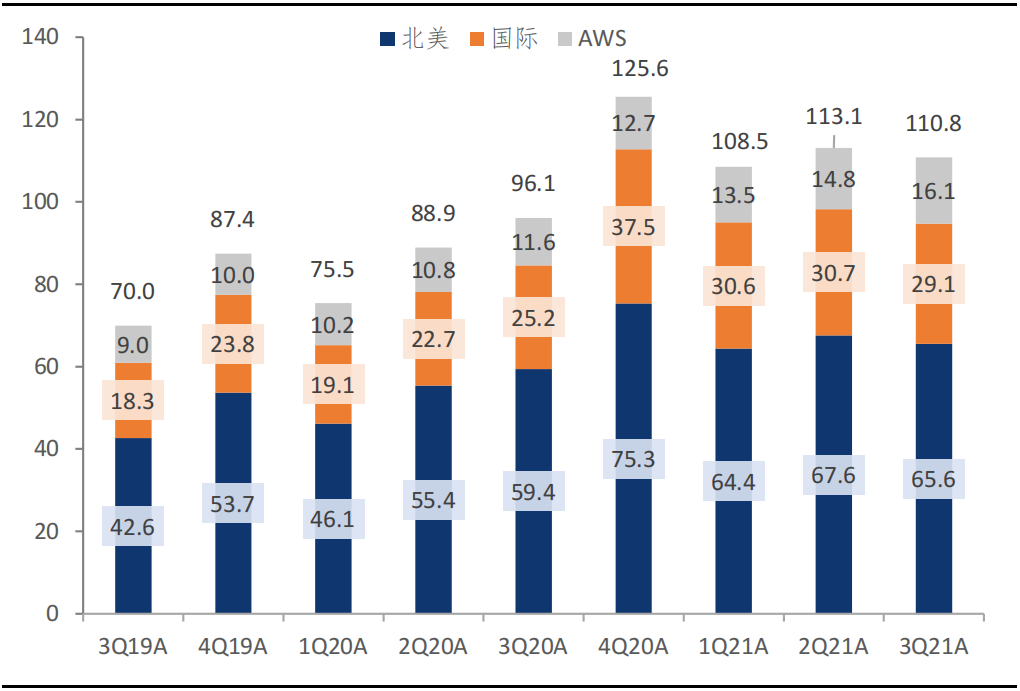

業績及指引低於預期,利潤端壓力顯著。亞馬遜發佈2021年第三季度財報,期內淨營收錄得 1,108.1 億美元(同比+15.3%,環比-2.0%),低於市場預期0.9%,增速較上一季度的27.2%有所放緩。三季度運營利潤錄得48.5億美元(同比-21.7%,環比-37.0%),主要由於成本通脹及勞動力短缺產生的相關人力成本及生產力損失。三季度淨利潤僅錄得31.6億美元(同比-50.2%,環比-59.4%)。公司預計4Q21營收介於1,300至1,400億美元(對應4%-12%同比增速,包括匯率影響),4Q21運營利潤預期介於0至30億美元(4Q20A:69億美元)。

圖:Amazon按業務分部季度收入(十億美元)

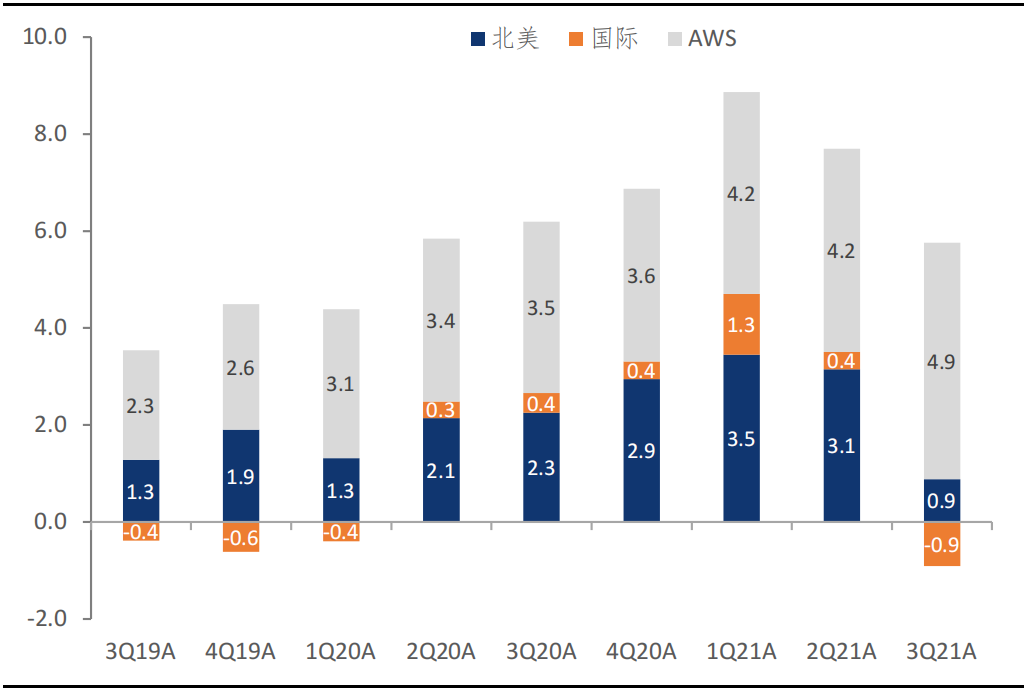

圖:Amazon 按業務分部季度運營利潤(十億美元)

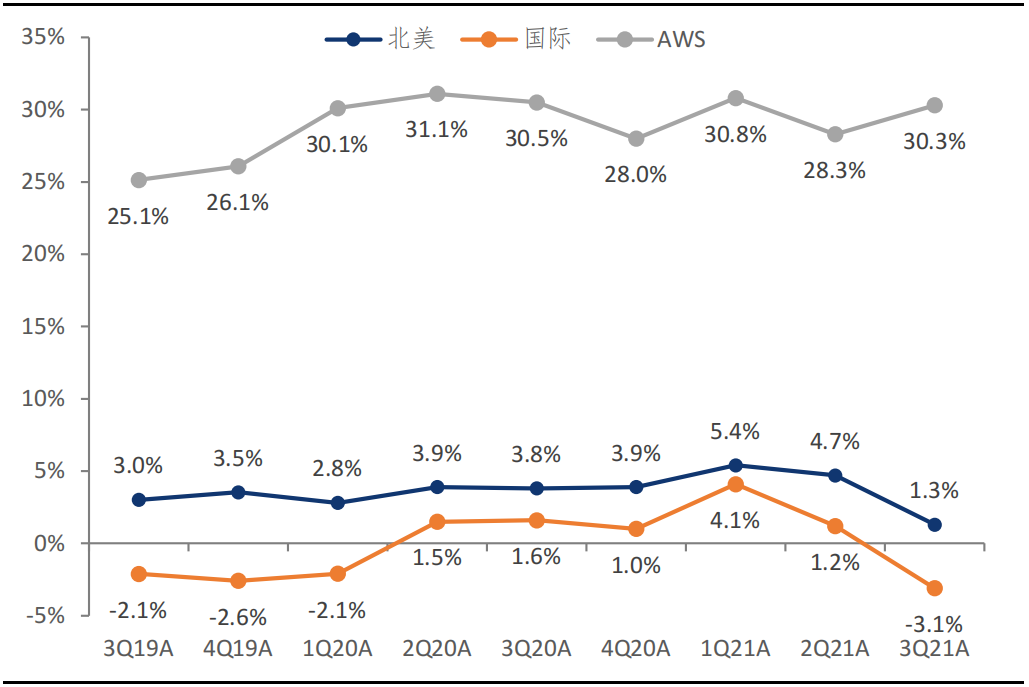

圖:Amazon 按業務分部季度同比增速(%)

圖:Amazon 按業務分部季度運營利潤率(%)

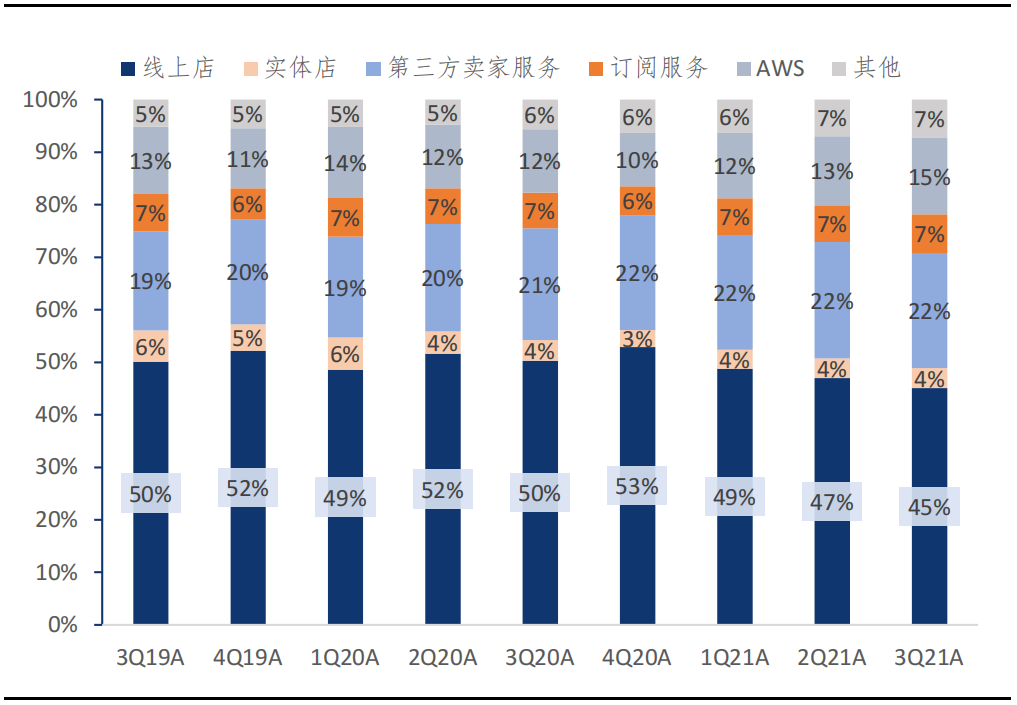

圖:Amazon 按來源收入分佈(%)

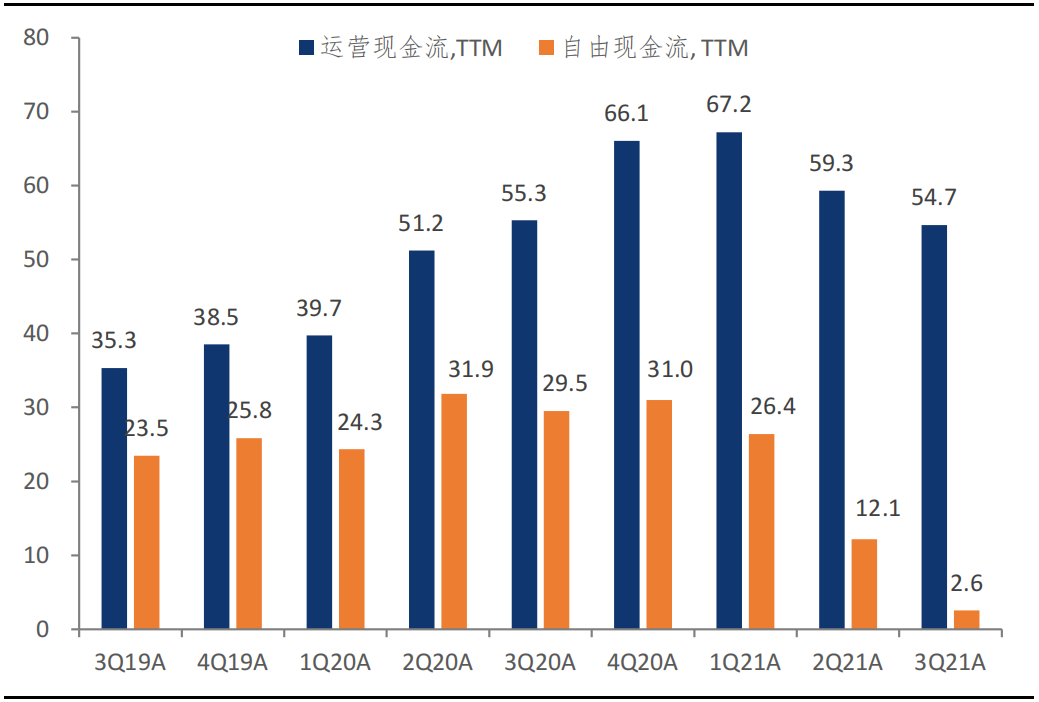

圖:Amazon近12個月現金流(十億美元)

零售業務供應鏈多方面壓力推高運營成本,AWS成為穩定利潤來源。由於2021年第二季度,全球開始勞動力短缺,由第三季度起,公司運營及結構成本開始收到衝擊,導致員工工資及激勵措施增加,且對公司整體庫存及物流效率產生負面影響。為應對用戶需求增加,在過去18個月亞馬遜全球員工人數增加62.8萬人,並且正在招聘更多員工以支持2021年四季度季節性需求。此外,全球供應鏈中斷以及鋼鐵等原材及運輸成本上漲提升公司運營成本。管理層表示,勞動力短缺、生產力損失及成本通脹等因素在第三季度額外增加約20億美元運營成本,並將會在第四季度對運營成本產生近40億美元影響。

此外,公司將於第四季度增加近10億美元支出,用於支持數字媒體內容業務(包括視頻、音樂及遊戲)。AWS雲服務業務成為亞馬遜本季度唯一收入同比增速持續提升的業務分部,在2021年前三個季度貢獻超過60%營業收入;運營利潤率錄得30.3%,維持穩定。

圖:Amazon(AMZN.US)未來12個月EV/EBITDA估值通道

3 Shopify(SHOP.US)

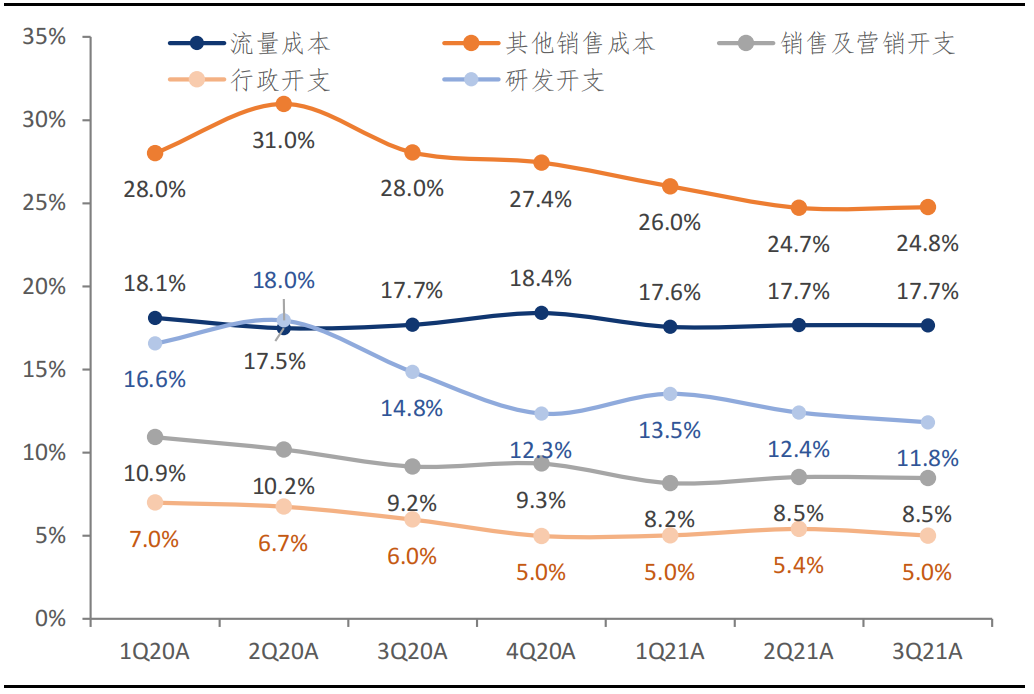

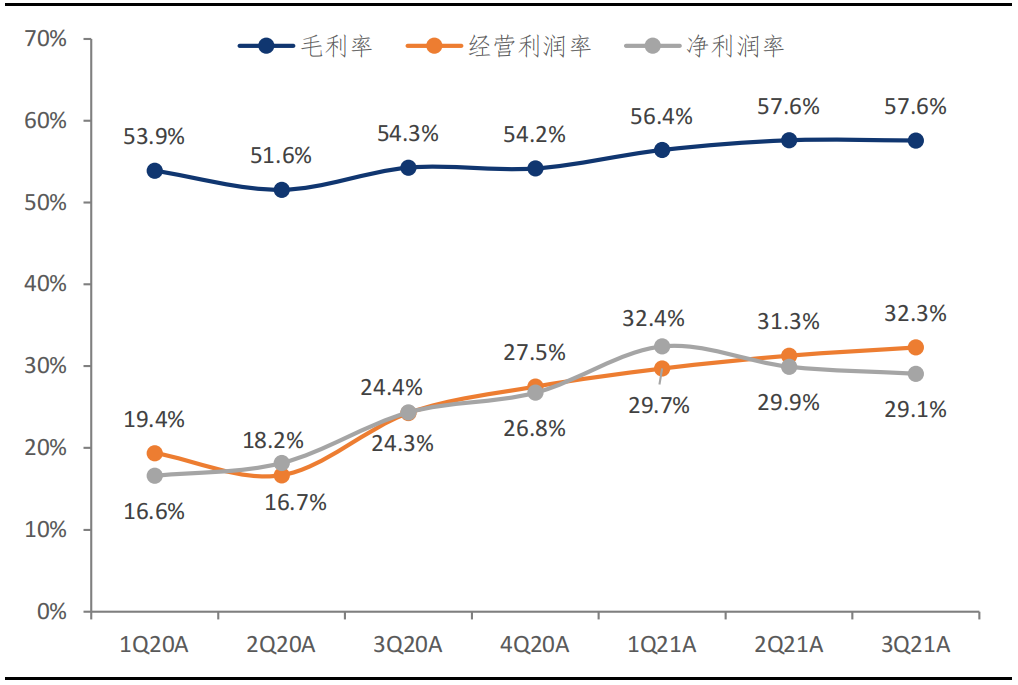

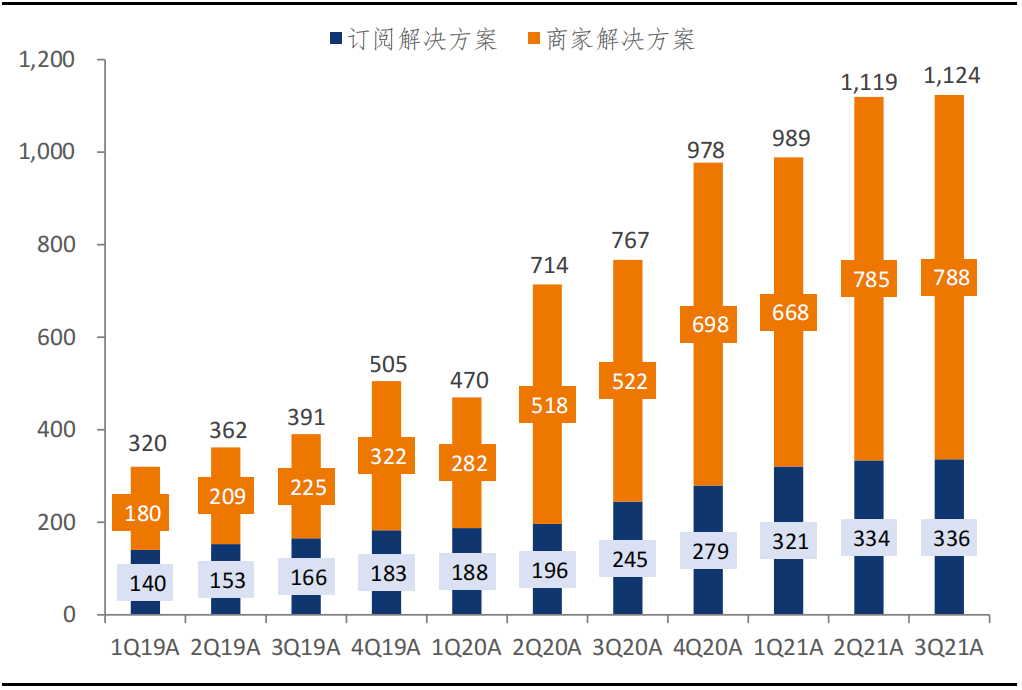

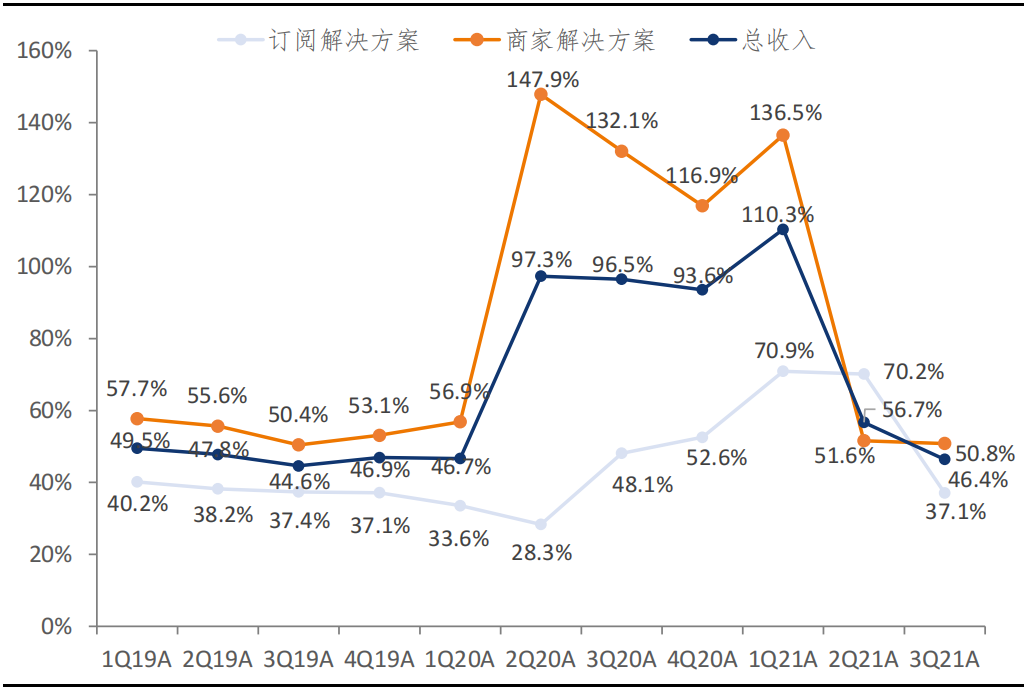

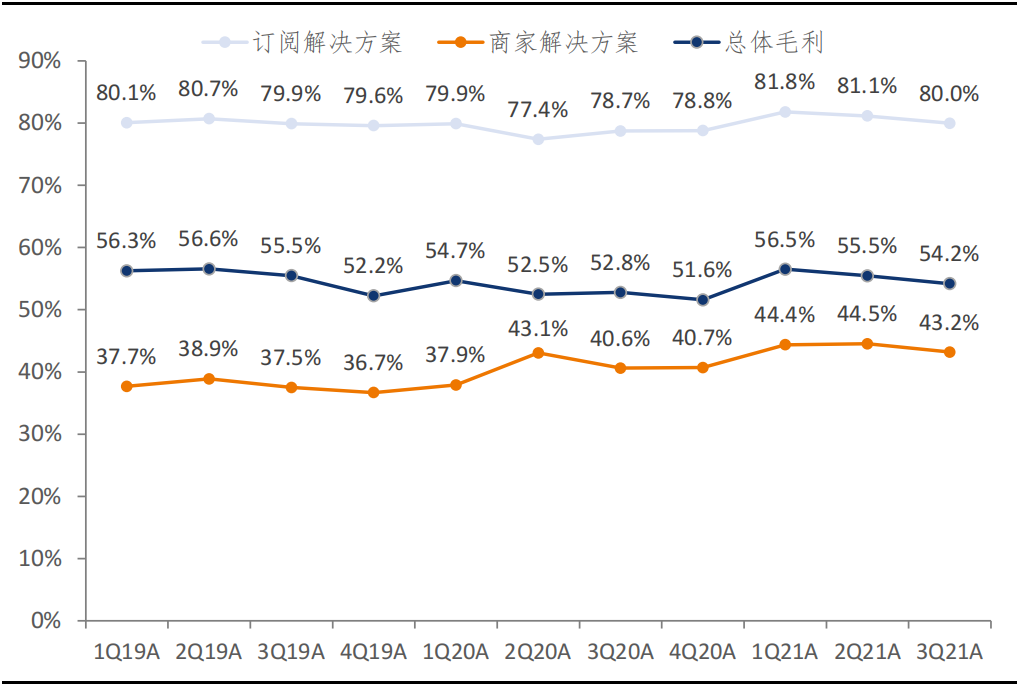

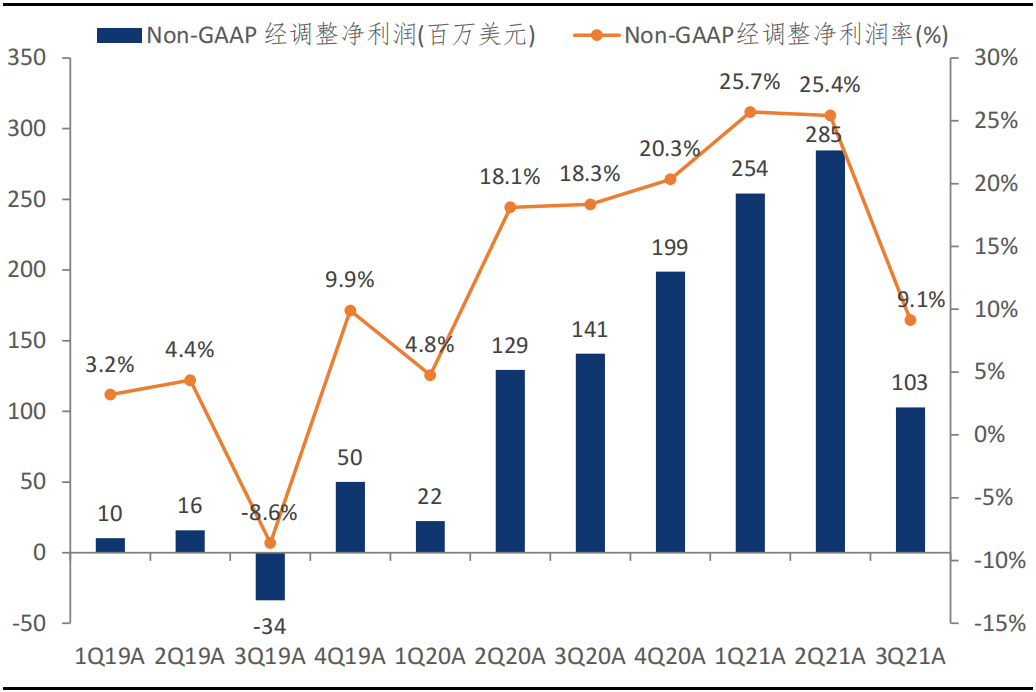

3Q21A業績低於預期。Shopify發佈3Q21A財報,公司實現營收11.2億美元(同比+46.4%,環比+0.4%),小幅低於市場預期1.9%,主要由於疫情緩解,線上消費需求減弱導致電商業務增速放緩。其中訂閱解決方案收入及商家解決收入分別同比增長37.1%和50.8%至3.4億美元和7.9億美元。期內淨利潤錄得11.5億美元(同比+501.1%,環比+30.6%);去除13.4億美元未實現投資收益及股權激勵等費用影響,公司實現Non-GAAP調整後淨利潤1.0億美元(同比-27.0%,環比-63.9%),低於市場預期30.8%;Non-GAAP 調整後歸母淨利潤率為9.1%,同比下降9.2個百分點。公司管理層表示,FY21E營收將以低於FY20A的同比增速保持穩健增長。

圖:Shopify 各項業務收入分佈(百萬美元)

圖:Shopify各項業務同比增速(%)

圖:Shopify各項業務毛利率(%)

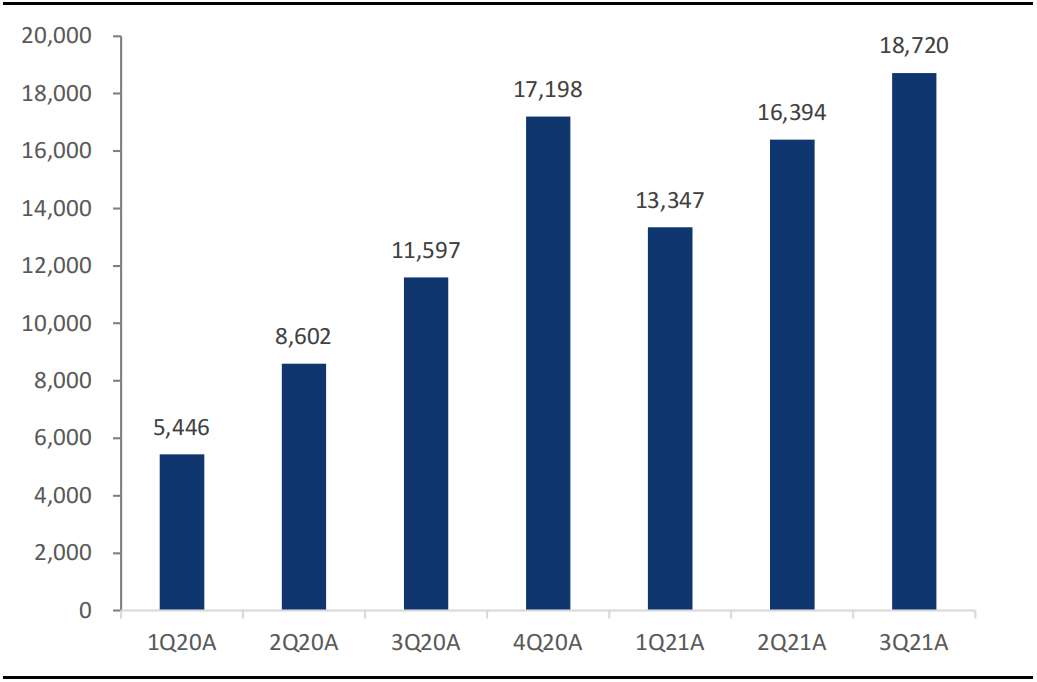

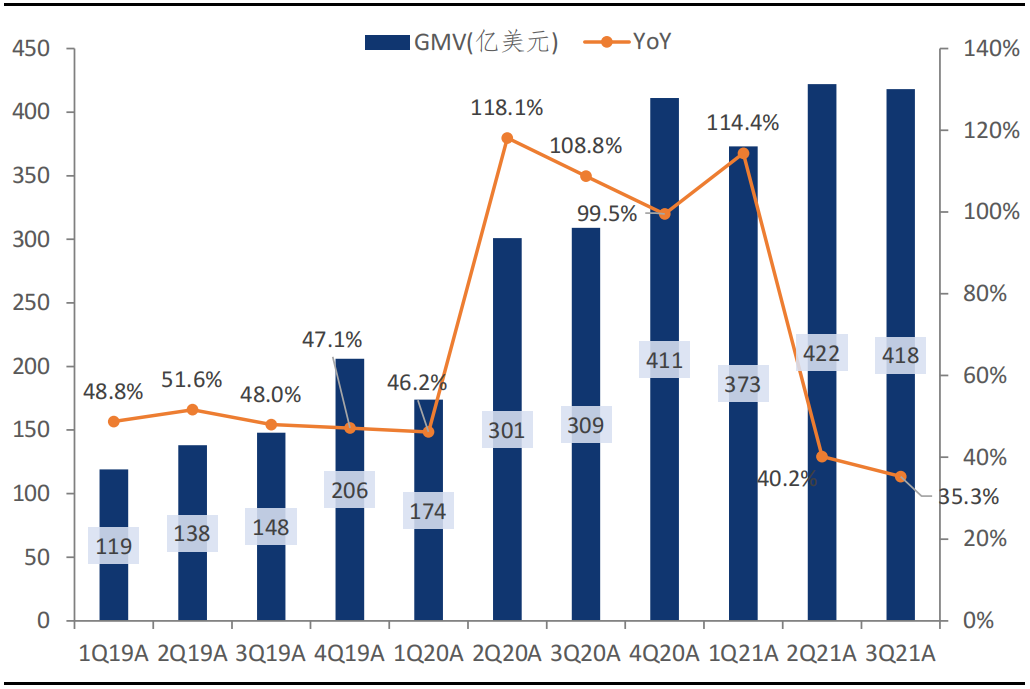

圖:Shopify GMV(億美元)及增速(%)

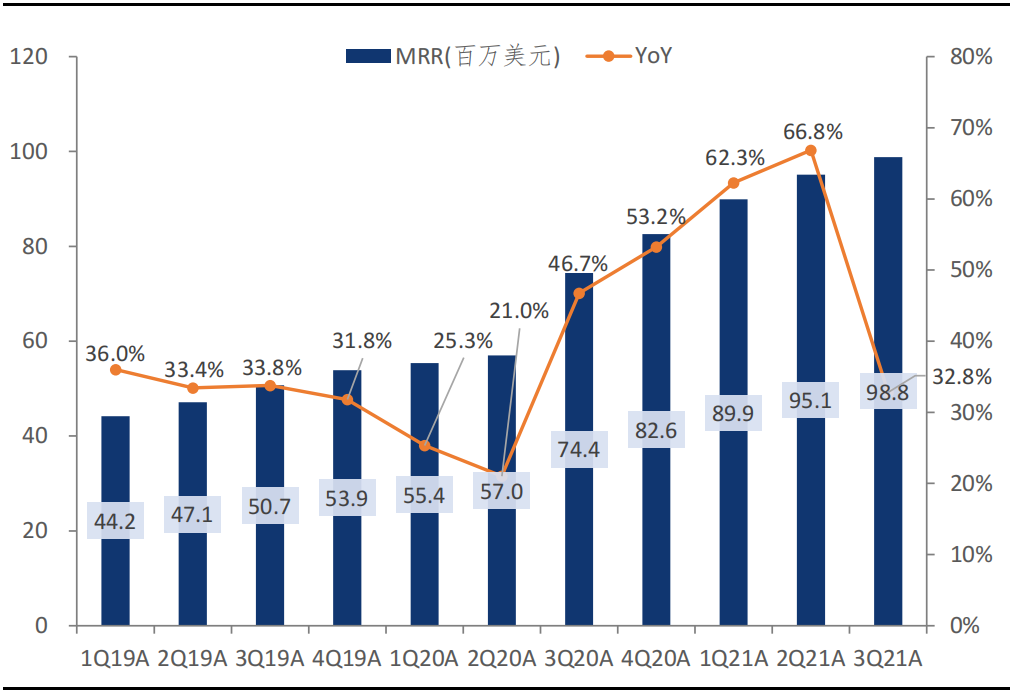

圖:Shopify MRR(百萬美元)及增速(%)

圖:Non-GAAP 淨利潤(百萬美元)及淨利潤率(%)

增值服務加速滲透,“產品+管道”拓寬助推商家粘性。3Q21A公司GMV整體企穩為418億美元(同比+35.3%,環比-0.9%)。其中支付服務Shopify Payments於GMV中的滲透率同比上升3.7個百分點至49.0%,公司管理層表示,Shopify Payments或於年內導入Facebook,有望推動支付服務加速滲透。通過拓寬商家銷售管道及產品版圖,商家粘性及付費意願穩步增強,3Q21A公司月經常性收入(MRR)同比增長32.8%至9,880萬美元,為上市以來單季度新高。新增服務主要包括TikTok Shopping、跨境電商產品Shopify Markets、資金管理工具Shopify Balance以及全球ERP集成計畫等,有助於商家實現TikTok內產品鏈接跳轉、多地區跨境銷售以及後臺數據整合。多元管道及產品擴充有望持續構築商家粘性的強競爭壁壘。

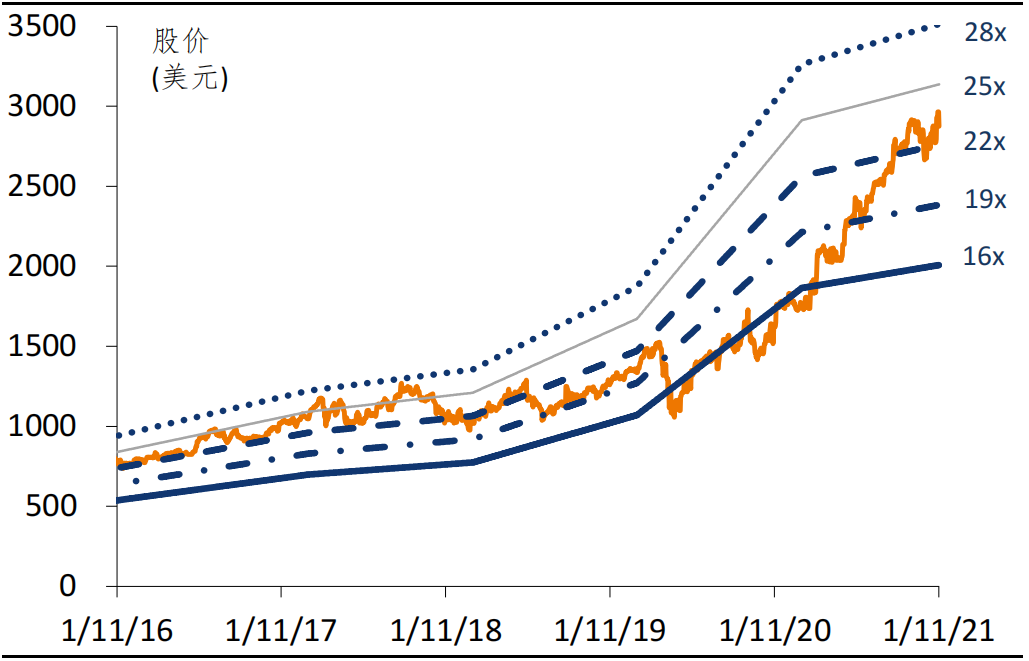

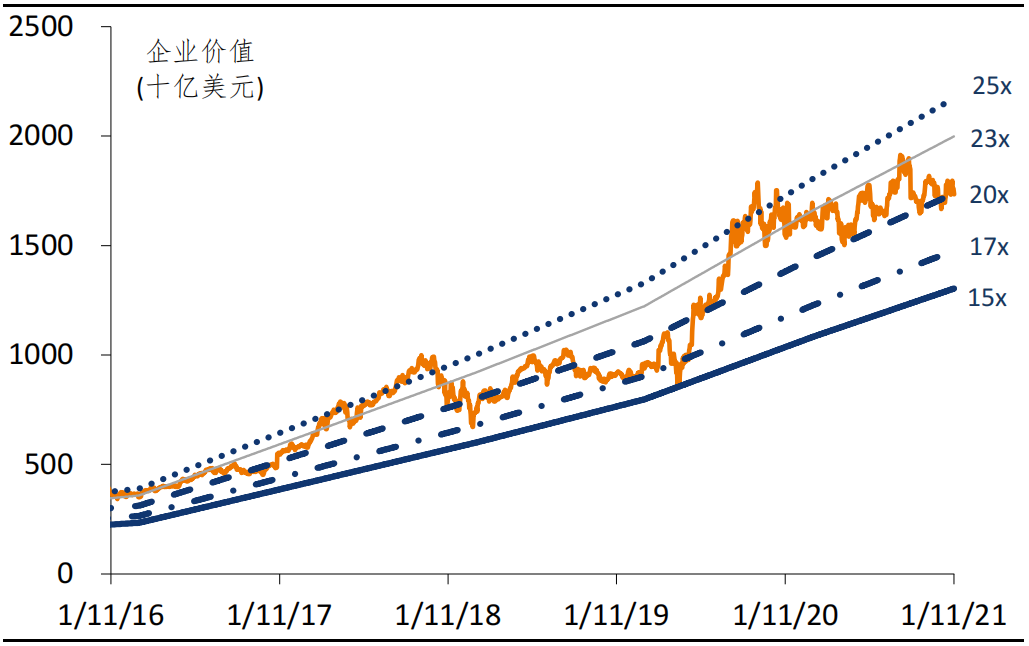

圖:Shopify(SHOP.US)未來12個月P/S估值通道