舜宇和瑞聲都是手機零部件生產供應商,舜宇主要是光學,瑞聲是聲學。

兩間公司在過去10年之中受益於智能手機的普及與高速增長,進入2020年以來智能手機增長放緩,而新能源車的銷售方興未艾。未來車載產品將成為兩間公司的新增長點,與龍頭車廠合作成為其供應商是重要的發展步驟。

1 瑞聲科技

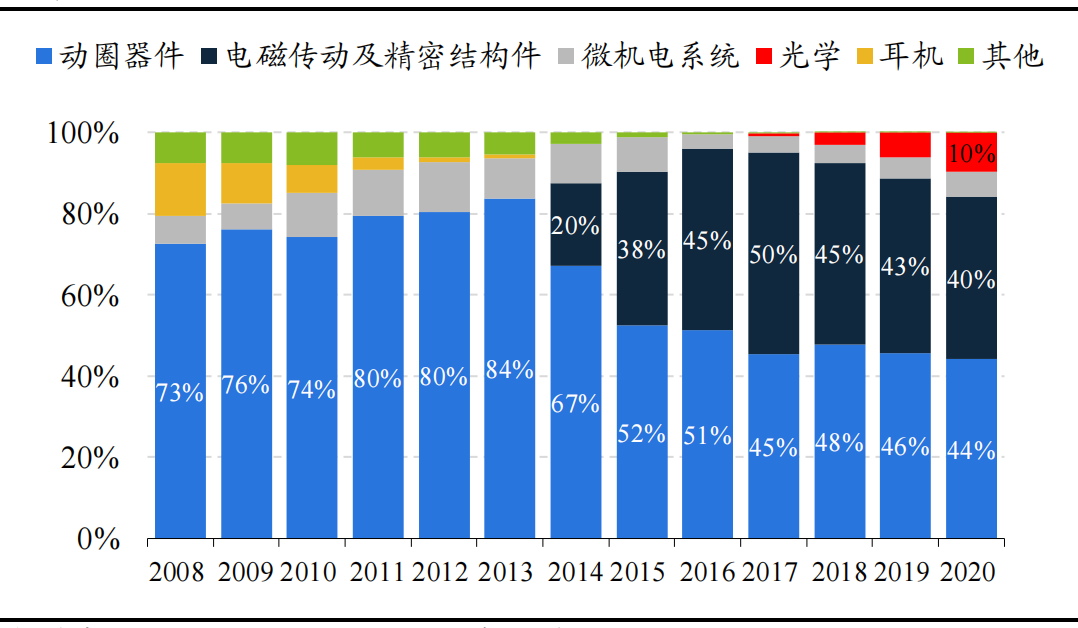

瑞聲科技是全球領先的微型元器件龍頭,聲學業務起家,後逐步拓展至傳動與結構件、MEMS、光學等領域。主營業務分為動圈器件、光學、電磁傳動和精密結構件、MEMS四大板塊,其中動圈器件、電磁傳動與精密結構件貢獻主要營收和毛利。MEMS業務近年受益於loT發展,增長較為迅速。此外,光學業務是公司未來重點發展方向。

智能手機滲透及iPhone市占提升驅動公司兩輪成長,競爭格局惡化下經歷3年下滑期,2021年有望重回增長。2010-2013年:首段成長期受益於智能手機快速滲透。2014-2017年:第二段成長期期特點是和iPhone出貨量強相關,提前一個季度左右開始環比上升。2018-2019年:因為立訊進入蘋果聲學競爭加劇疊加規格升級放緩,聲學量價齊跌;立訊涉足馬達業務造成份額略減少,毛利率降低至29.6%;供應鏈改變後瑞聲對iPhone出貨量的預測效應減弱。2020年至今:傳統業務觸底,光學和MEMS貢獻新增量。

圖:瑞聲科技自2008年收入分部比例變化

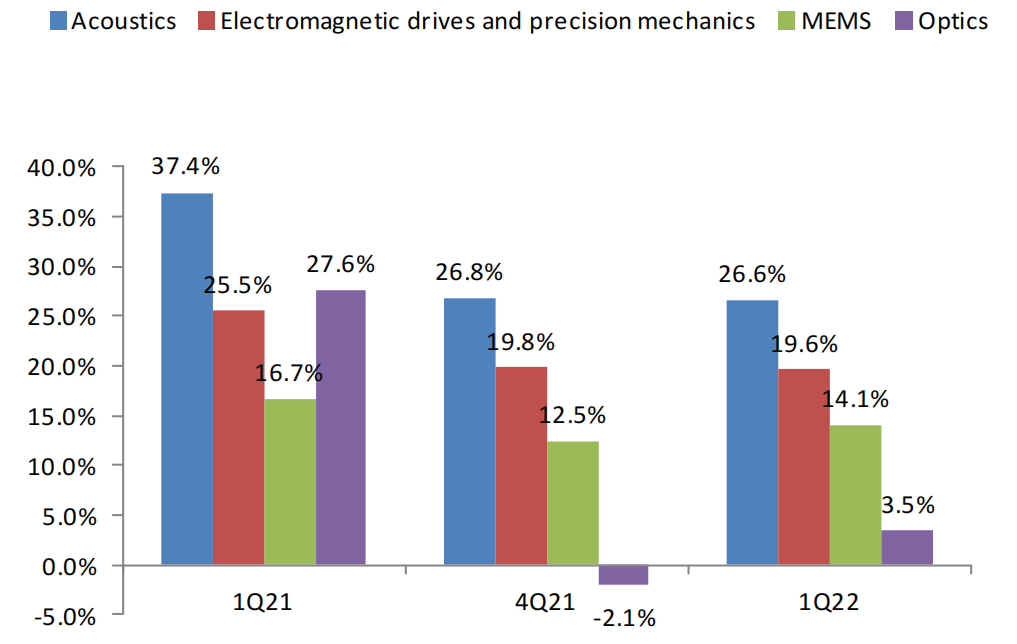

圖:瑞聲科技2022Q1、2021Q4與2021Q1毛利率

(1)聲學與MEMS業務

2021年集團聲學業務實現收入為人民幣85.8億元,同比增長13.5%,毛利率為29.7%,同比增加1.8個百分點。

手機聲學組件可分為動圈器件和麥克風,其中動圈器件包括揚聲器(Speaker)和受話器(Receiver)。經過多年發展,動圈器件技術進入平穩期,行業格局也逐步穩定。2015年前行業成長主要由手機出貨量增長驅動,2016年iPhone7使用雙揚聲器和雙受話器,並增加防水功能,量價齊升驅動行業成長。2018年後,聲學創新趨緩疊加供給端競爭格局惡化導致ASP下行。隨著競爭格局穩定,廠商降價搶份額動力變弱,大客戶端動圈器件ASP將保持相對穩定。

A公司為公司的大客戶,聲學出貨量主要取決於A客戶產品銷量。2021年受聲學升級放緩影響,ASP或仍有下降壓力,但經歷幾輪下探後,預計下降空間有限。安卓方面,2019年來,安卓端手機廠商對立體聲、防水等功能逐步跟進,高端機型將聲學性能作為新賣點,中端機型也開始搭載雙揚聲器。預計2022年收入增量貢獻主要源自:1)平板、筆記本電腦等非手機領域拓展,2)身歷聲方案向中端手機下沉。

(2)馬達業務

馬達業務方面,目前觸控馬達主要分為轉子馬達(ERM)、線性馬達(LRA)和壓電陶瓷馬達。線性馬達相比轉子馬達具有明顯優勢,線性馬達分為Z軸和X軸線性馬達。X軸馬達價格是Z軸馬達的數倍,主要用於A客戶手機和安卓旗艦機型。

A客戶方面,2015年在iPhone 6s上首次搭載Taptic Engine實現3D Touch功能,除iPhone SE產品外,A客戶所有手機機型均搭載X軸馬達。安卓客戶方面,目前低端機搭載傳統馬達,而線性馬達的機型以Z軸為主,高端機型已普遍搭載X軸馬達,部分遊戲手機如聯想拯救者電競手機Pro搭載雙X軸馬達。

馬達業務主要由A客戶貢獻,產品規格升級放緩致ASP下滑壓力仍存;安卓橫向線性馬達逐步為旗艦機採用,且開始向中低端滲透,公司預期22年出貨量翻倍增長,對馬達業務整體成長貢獻有望逐年抬升,但短期或難顯著改善馬達業務整體表現。通過收購東陽精密,公司有望受益於其在更高毛利率的A客戶非手機金屬結構件的良好客戶基礎,提升結構件整體收入和盈利能力。

(3)MEMS業務

近年來,TWS耳機的發展貢獻了MEMS麥克風的主要增量,隨著MEMS麥克風技術門檻變低,行業競爭加劇,價格下行格局分散。瑞聲目前A客戶這邊Airpods的MEMS麥克風主要由歌爾和瑞聲供應,安卓端由於白牌耳機出貨量大供應商比較分散。安卓這邊品牌商份額提升將提高對MEMS麥克風品質和成本的要求,部分中小代工廠被擠出後將利好上游龍頭MEMS企業。

(4)光學業務

光學模組業務發展穩健,目前已經進入中低端市場,並開始突破中高端市場。2021年光學業務收入23.89億元人民幣,同比上升46.2%;毛利率為17.2%;同比下降1.6pct。展望22年,1)塑膠鏡頭方面,通過切入三星客戶低端鏡頭,產能利用率有望提升,但ASP下降壓力或進一步加劇,公司目標通過良率、產能利用率提升、及費用管控改善盈利能力;2)1G+6P WLG玻塑混合鏡頭有望於2H22量產交付,公司指引WLG全年出貨量超千萬支;3)手機攝像模組出貨量有望持續增加,同時交付更多中高端產品。

(5)展望

未來發展方面,新能源車以及座艙智能化將帶來新的增量。消費者對車內場景體驗需求不斷提高,未來車載聲學將迎來高速增長和產品快速升級。公司憑藉多年來在消費電子聲學領域快速迭代、持續突破技術極限和精密加工製造能力,集團成功拿到國內頭部新能源汽車品牌整體聲學方案,將在客戶即將推出的新車型上採用。

根據分析,車載聲學22年年底有望量產出貨:公司積極佈局車載聲學領域,1)車載聲學方面,公司已經和一家國內頭部造車新勢力合作開發產品,預計於22年年底有望量產出貨;2)車載鏡頭產品組合覆蓋前視、環視、DMS、OMS鏡頭,積極送樣認證;3)通過股權投資Ibeo佈局LiDAR領域。

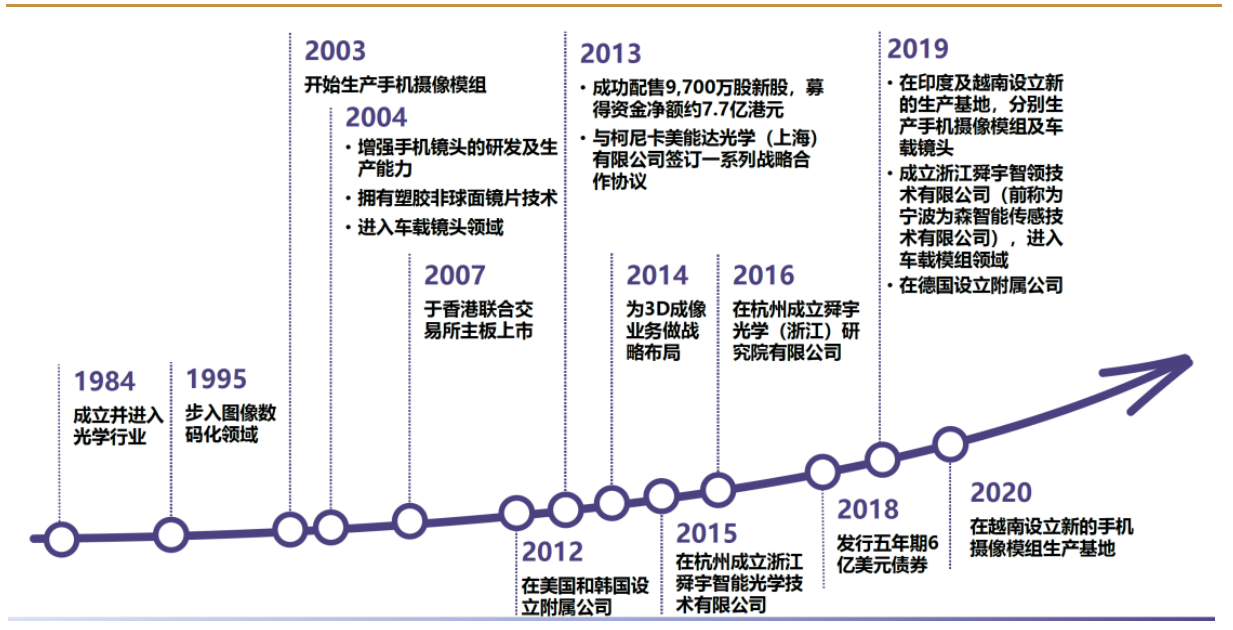

2 舜宇光學

舜宇光學科技主要從事攝像頭模組、鏡頭的研發、生產和銷售,目前擁有光電產品、光學零件和光學儀器三大產品線,應用涵蓋手機、汽車、安防、VR/AR、機器人、醫療等多個領域。

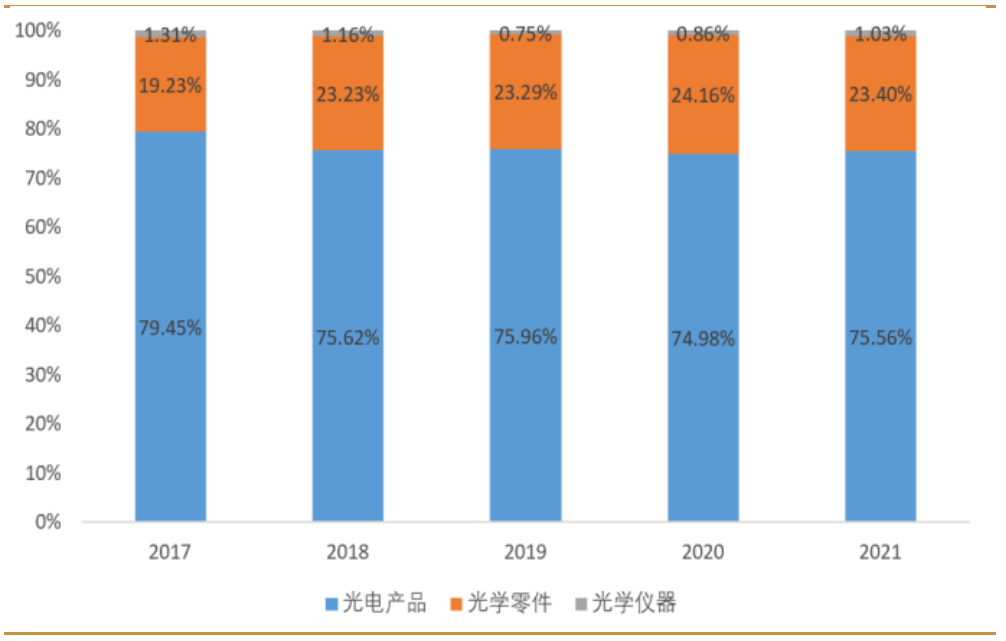

以手機攝像模組、車載模組等為主的光電產品是公司第一大業務,常年維持75%左右的收入占比。光電零件業務主要包括手機鏡頭、車載鏡頭、安防監控鏡頭、球面玻璃鏡片等。光學儀器主要涵蓋顯微鏡和智能檢測設備等。

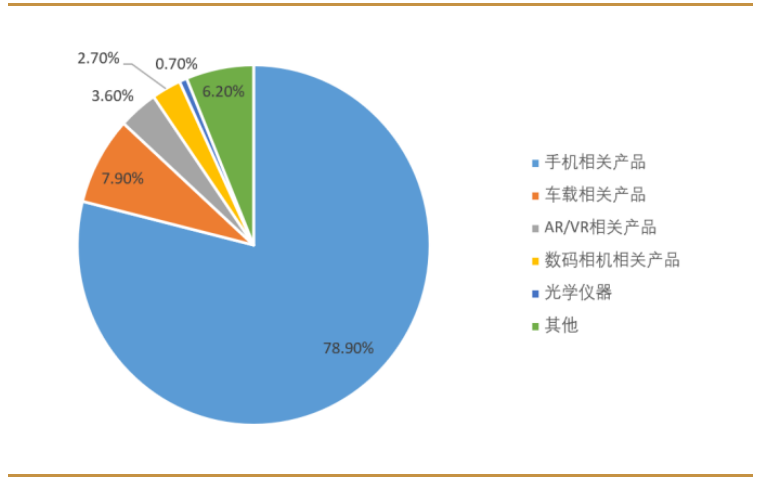

手機是公司業務最大的應用領域,2021年佔據近79%的比例。與車載鏡頭、模組相關的車載產品是公司另一個重要的應用支撐,2021年占比達到7.9%。AR/VR作為新興的應用領域,近兩年增長勢頭迅猛,2021年已達到3.6%的收入占比。

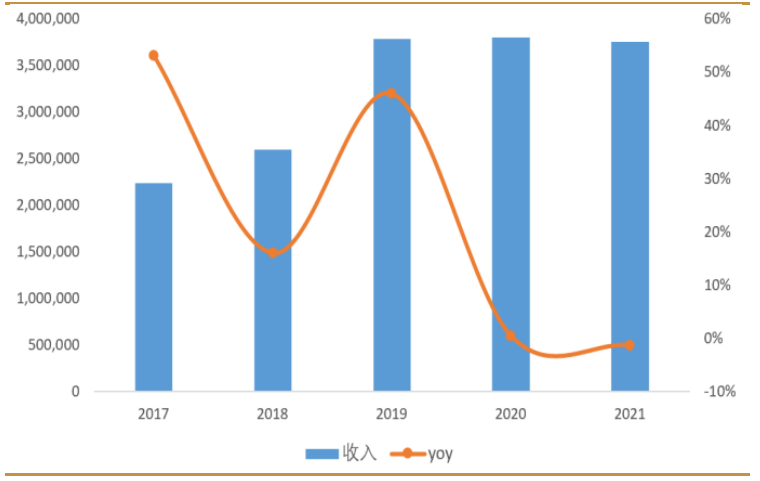

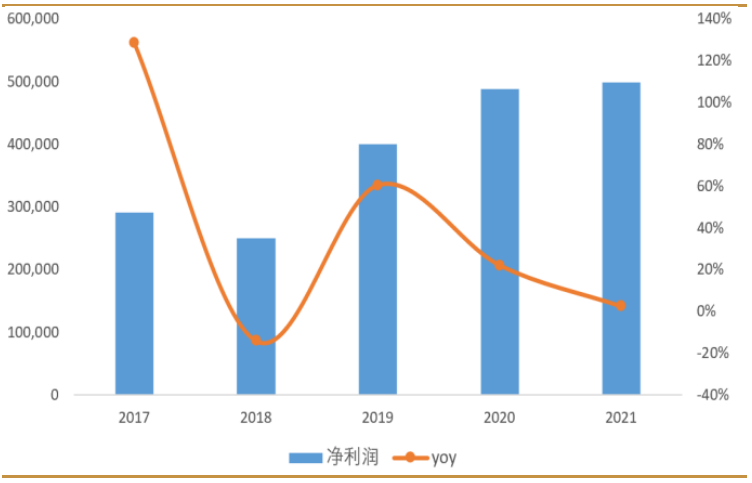

2021年受全球疫情反復、供應鏈緊缺、消費需求不足等影響,全球智能手機市場低迷,公司業績亦出現波動。公司實現營業收入374.97億元,同比減少1.3%,實現淨利潤50.56億元,同比增長2.3%。

(1)手機產品方面

2021年手機鏡頭出貨14.4億件,同比減少5.9%,手機攝像模組出貨6.7億件,同比增長13.6%。由於手機攝像頭行業降規降配,公司手機鏡頭價格承壓,拖累了光學零件的毛利率。公司積極推動產線流程優化、提升產線自動化水準,帶動手機攝像模組毛利率同比提升,一定程度上抵消了攝像頭降規降配的影響。

在市場需求疲軟、行業競爭激化的背景下,公司保持了全球第一的市場份額,體現出公司作為全球光學龍頭企業深厚的競爭力。未來在超高像素、大像面、OIS、連續光學變焦等技術升級推動下,隨著公司在大客戶產品份額的提升,公司產品結構或向高端優化,有望改善手機業務的盈利水準。

(2)車載方面

2021年車載鏡頭出貨量達到6798萬件,同比增長21%,車載鏡頭全球第一的市場份額依舊穩固。公司車載產品技術和性能行業領先,ADAS鏡頭、HUD光學產品、車載模組等已實現研發和量產,鐳射雷達產品今年有望放量。

AR/VR產品方面,2021年實現收入13.5億元,同比增長122%,收入占比達到3.6%。AR/VR產品勢頭迅猛,近兩年複合增速超過140%。公司深化 AIoT領域的佈局,未來在AR/VR、無人機、智能家居等泛 IoT領域或迎來高速成長。

圖:舜宇光學近5年收入變化

圖:舜宇光學近5年淨利潤變化

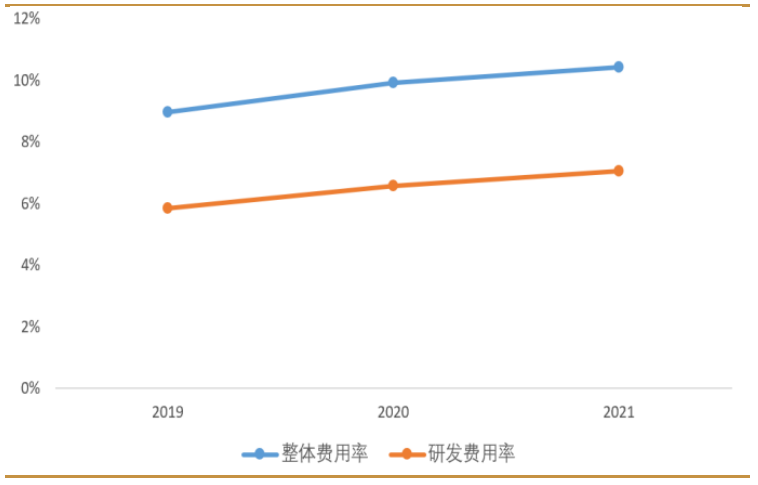

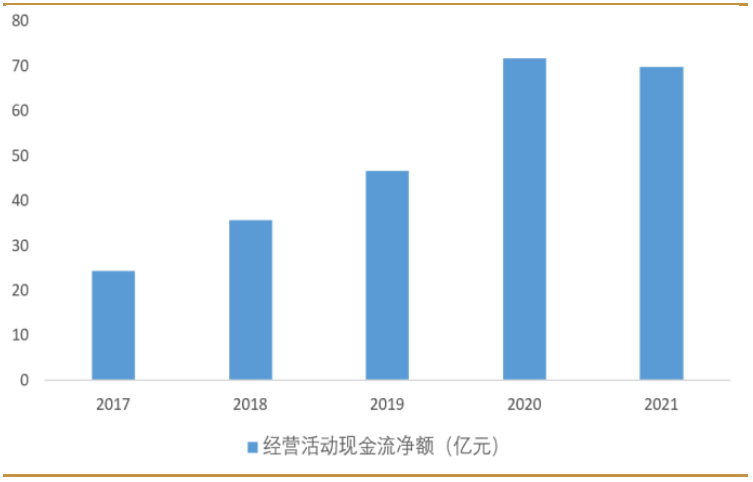

費用方面,公司近三年費用率維持在 10%左右的水準。公司在研發上的投入持續提升,2021 年研發費用率達到7%。公司現金流狀況穩健,2021年經營性現金流淨額近70億元,貨幣資金56億元創歷史新高。

圖:舜宇光學近3年整體費用率與研發費用率變化

研發投入持續提升,現金流狀況穩健。公司在研發上的投入持續提升,2021年研發費用率達到 7%。公司現金流狀況穩健,2021 年經營性現金流淨額近 70億元,貨幣資金 56 億元創歷史新高。

圖:舜宇光學近5年經營活動現金流變化

3 總結

5月18日,歐盟委員會披露新的能源計畫,表示從現在到2027年,REPowerEU需要額外投資2100億歐元。其中,加速可再生能源的部署是REPowerEU的主要支柱之一。去年四季度格拉斯哥峰會上,全球140多個國家簽署了碳中和與碳達峰的目標年份承諾書。

全球能源轉型是未來的大勢所趨,新能源汽車取代傳統燃油車的市場前景很大。長期來看,光學與聲學器件都將隨汽車的“客艙智能化”趨勢而迎來廣闊的應用空間。與龍頭車廠合作,成為其供應商,複刻他們成為蘋果供應鏈的過程,將成為舜宇和瑞聲的新故事。